Ako správne nastaviť fondy v 2. pilieri a čo je potrebné s 2. pilierom robiť, nielen kvôli vyššiemu dôchodku.

Či ste podnikateľ alebo zamestnanec, nesprávnym nastavením zmluvy o starobnom dôchodkovom sporení sa oberáte o peniaze, prípadne oberáte o peniaze vašu rodinu. Mnoho klientov do 2. piliera vstúpilo hneď na začiatku jeho fungovania, (prípadne sa na nich vzťahoval povinný vstup) avšak nevenovalo od samotného vstupu tejto téme dostatočnú pozornosť. Hlavným problémom je, že samotný zákon o starobnom dôchodkovom sporení sa dodnes menil 38 krát. Je preto bežné, že sporiteľ, ktorý sa o svoj 2. pilier nezaujíma ho nemá nastavený optimálne. Svedčí o tom aj fakt, že zhruba dve tretiny majetku sporiteľov sú v dlhopisových fondoch.

Aké informácie využijete pri druhom pilieri v roku 2021 približujeme v článku Druhý pilier v roku 2021 - ako čítať výpis a čomu venovať pozornosť.

Na úvod stručne pripomenieme:

- Starobné dôchodkové sporenie nie je sporenie, ale investovanie. So všetkým, čo k tomu patrí, napr. s výberom investičnej stratégie – fondu, investičným rizikom, poplatkami... Za vaše peniaze nedostávate úrok, (Ak vám finančný poradca hovorí pri 2. pilieri o zloženom úročení, netuší, o čom hovorí. Vymeňte ho.) Za vaše peniaze si kupujete majetok (podiel na majetku vo fonde) ako napríklad: akcie, dlhopisy, štátne pokladničné poukážky a pod. a čakáte, že hodnota zakúpeného majetku bude v čase rásť.

- Nezrealizovaný zisk považujeme za stratu. To znamená, že ak ste mohli mať ročný výnos 5 % a dosiahli ste výnos len 1 %, nie ste v pluse 1 %, ale ste reálne v strate 4 %.

- Základným cieľom správneho investovania je dosiahnutie vyššieho výnosu ako inflácia, čo sa o garantovaných dôchodkových fondoch, v ktorých je viac ako 2/3 úspor Slovákov, povedať nedá. Potrebujete, aby sa vaše peniaze, z ktorých budete na dôchodku žiť, reálne zhodnotili. Ak chcete vedieť, čo znamená inflácia v praxi, spomeňte si, čo ste si niekedy dokázali kúpiť za 100 korún a čo dnes za 3 eurá a 33 centov? Prípadne sa opýtajte vašich rodičov alebo starých rodičov, za koľko korún nadobudli svoje nehnuteľnosti a zamyslite sa, čo by ste za tú istú sumu (prerátanú konverzným kurzom 1 Eur = 30,126 Sk) dokázali kúpiť dnes...

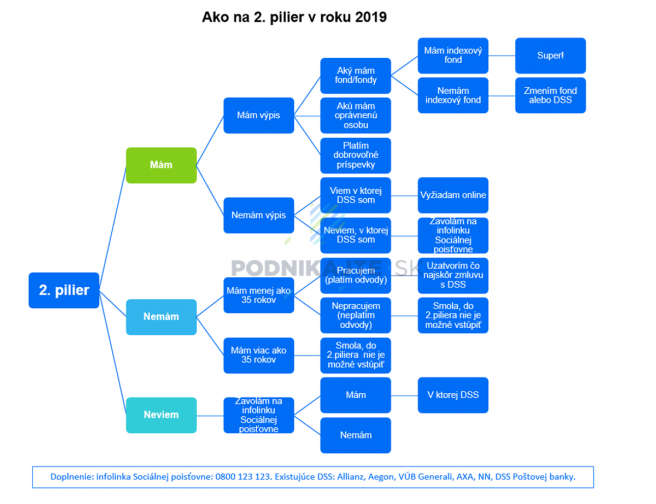

Pozrime sa ale na konkrétne otázky, ktoré môžete v súvislosti s 2. pilierom riešiť

Neviem, či mám 2. pilier. Ako zistím, či mám 2. pilier?

Existuje skupina ľudí, ktorá nevie, či je alebo nie je v 2. pilieri. Sú to najmä mladí ľudia, ktorí mali od 1. apríla do 31. decembra 2012 povinný vstup a téme 2. piliera sa nevenovali, alebo ľudia, ktorí podpísali zmluvu so spoločnosťou, ktorá dvakrát zmenila meno, trikrát bola predaná a preto netušia, že ich zmluva je 2. pilier. Do tejto skupiny patria aj klienti, ktorí nevenujú téme starobného dôchodkového sporenia dostatočnú pozornosť, menili bydlisko, priezvisko a pod.

Najjednoduchší spôsob, ako zistiť, či ste alebo nie ste v 2. pilieri, je zavolať do Sociálnej poisťovne (SP). V pracovných dňoch skúste infolinku: 0800 123 123, prípadne na webe SP nájdete ďalšie telefónne čísla. Ak zistíte, že ste sporiteľom v 2. pilieri, opýtajte taktiež, v akej dôchodkovej správcovskej spoločnosti (DSS) ste.

Následne kontaktujte svoju dôchodkovú správcovskú spoločnosť (infolinka, webová stránka), zaktualizujte si údaje a vyžiadajte aktuálny výpis. Prípadne si stiahnite a aktivujte appku (ak ju daná spoločnosť má). Samozrejme, ak máte čas a chuť, celý proces môžete absolvovať aj osobne.

Nemám 2. pilier, môžem vstúpiť?

Vstúpiť do 2. piliera môže v súčasnosti iba človek, ktorému vzniklo v minulosti aspoň raz dôchodkové poistenie a k dňu uzatvorenia zmluvy je mladší ako 35 rokov. Pre všetkých ostatných je vstup do 2. piliera uzatvorený. Rovnako tak nemôžete ani vystúpiť. Takže vstúpiť do 2. piliera môžu aktuálne len mladí ľudia, ktorí si platia alebo v minulosti platili odvody do Sociálnej poisťovne. Nevzťahuje sa to na študentov, ktorí pracujú na základe dohody o brigádnickej práci študentov a zarábajú menej ako 200 Eur (zamestnávateľ platí len úrazové poistenie, nie dôchodkové poistenie).

Neprišiel mi výpis z 2. piliera, čo mám robiť?

Každá dôchodková správcovská spoločnosť má povinnosť vám výpis raz ročne bezplatne poslať. Je jedno, či poštou alebo emailom. Zároveň má každá DSS pre klientov online užívateľský prístup, do ktorého sa viete prihlásiť, zaktualizovať svoje údaje (bydlisko, e-mailovú adresu...) a vyžiadať bezplatne a kedykoľvek výpis z vášho dôchodkového účtu. Elektronický prístup odporúčame mať zriadený aj kvôli iným zmenám. Vyžiadajte si výpis cez webstránku DSS, telefonicky cez infolinku, prípadne osobne alebo poštou.

2. pilier a dedenie: je nutné mať oprávnené osoby v zmluve?

Oprávnené osoby dostanú v prípade úmrtia sporiteľa vyplatenú sumu, ktorú mal sporiteľ na svojom dôchodkovom účte. Ak nemáte zvolenú žiadnu oprávnenú osobu, v prípade úmrtia by sa úspory z 2. piliera stali predmetom dedičského konania a to podľa Občianskeho zákonníka. Ak máte osobu/osoby, ktoré sú závislé na vašom príjme, rozhodne si do zmluvy oprávnenú osobu, prípadne aj viacero oprávnených osôb, doplňte. Jednak kvôli rýchlosti vyplatenia úspor (dedičské konania trvajú spravidla aj niekoľko mesiacov) a tiež kvôli poplatkom, ktoré si notár účtuje (podľa objemu majetku), dôchodková správcovská spoločnosť nie. Ak máte na zmluve neaktuálne osoby (bývalá frajerka, exmanžel...), nezabudnite si ich taktiež zaktualizovať.

Oplatí sa platiť dobrovoľné príspevky do 2. piliera?

Na vašom výpise uvidíte príspevky rozdelené do 2 kategórií: povinné a dobrovoľné príspevky. Povinné príspevky sú tie, ktoré odvádza váš zamestnávateľ, prípadne vy, ako podnikateľ/samoplatca. Dobrovoľné príspevky, sú príspevky nad rámec povinných a ako už samotný názov hovorí, je na vás, či si ich do 2. piliera posielate alebo nie. Môže to byť v akejkoľvek výške a frekvencii. V minulosti (do 1.1.2017) boli dobrovoľné príspevky daňovo zvýhodnené. Vzhĺadom na to, že ich využívalo len menej ako 1% sporiteľov, štát toto daňové zvýhodnenie zrušil. Dobrovoľné príspevky na dôchodkové sporenie tak stratili hlavný motív. Stále ale existuje malá skupina sporiteľov, pre ktorú dobrovoľné príspevky predstavujú lacnú a komfortnú formu investovania na dôchodok. Odporúčame skôr iné, flexibilnejšie formy sporenia/investovania, ktoré sú zároveň bez politického rizika.

Aký fond, prípadne aké fondy sú v 2. pilieri najvýhodnejšie?

Toto je najdôležitejšia otázka z hľadiska vášho budúceho dôchodku, preto sa jej venujeme podrobnejšie. Ak sa pozrieme na vekové zloženie sporiteľov v 2. pilieri (viď graf), vidíme, že cca. 70 % sporiteľov je mladších ako 45 rokov. To, čo znamená, že do dôchodku majú ešte minimálne 20 rokov, čo predstavuje veľmi dlhý investičný horizont. Je preto nezmyselné, aby sa títo sporitelia oberali o svoj dôchodok investovaním v garantovaných dlhopisových fondoch.

Na ilustratívnom príklade si ukážeme, aký rozdiel v dôchodku spôsobí nesprávne nastavený dôchodkový fond. (Prepočty sú na základe reálnych historických dát, minulé výnosy ale nie sú zárukou budúcich.)

34 ročný muž, zarábajúci priemernú mzdu, vstúpi teraz do 2. piliera:

- ak by celý život investoval príspevky do garantovaného dlhopisového fondu, jeho dôchodok z 2. piliera (doživotný dôchodok so 7 ročnou garantovanou dobou výplaty dôchodku) by bol vo výške: 331,69 Eur,

- ak by mal zvolený indexový fond, jeho dôchodok z 2. piliera (doživotný dôchodok so 7 ročnou garantovanou dobou výplaty dôchodku) by bol vo výške: 391,24 Eur.

Na prvý pohľad sa rozdiel v mesačnom dôchodku nezdá byť priepastný. Ide ale o takmer 60 Eur mesačne (takmer 18 %). Opýtajte sa súčasného dôchodcu vo vašom okolí, či je táto suma pre neho zanedbateľná... Ročne tento rozdiel predstavuje sumu niečo cez 700 Eur. Ako dlho musíte pracovať na takúto sumu? Zmenu fondu môžete mať zadministrovanú približne za hodinu, a to vrátane času stráveného inštaláciou appky. Akú sumu za hodinu by ste museli zarábať, aby sa vám tému 2. piliera s týmito informáciami neoplatilo riešiť?!

Pre ešte lepšiu predstavivosť sa pozrime čo znamená rovnaká suma - 60 Eur pri 30-ročnej hypotéke vo výške 100 000 Eur:

| úroková sadzba (p.a.) | výška splátky (mesačne) |

|---|---|

| 1,29 % | 335,13 Eur |

| 2,50 % | 395,12 Eur |

Vzali by ste si dnes, keď je priemerná úroková sadzba hypoték na úrovni okolo 1,5 %, hypotéku s úrokovou sadzbou 2,5 %? Pretože presne ako keby ste to robili, tým, že sa téme 2. piliera nevenujete a máte nastavený dlhopisový fond...

Otázku voľby správneho fondu by sme mohli uzatvoriť podobne, ako hovoril H. Ford: „Je úplne jedno, akú farbu má auto, pokiaľ je čierna“. Ak ste mladý, je zvyčajne jedno, aký dôchodkový fond máte, pokiaľ je globálny indexový.

Indexové fondy sú rizikové, minulý rok (2018) v nich ľudia strácali peniaze; Dôchodkové fondy sú v strate... aj tak vyzerali nadpisy článkov v médiách začiatkom roka. Ako to v skutočnosti je?

Pravda je, že akciové trhy zažili koncom roka 2018 korekciu. Pozrime sa ale detailne, čo to znamená pre váš 2. pilier. Ak sa na vývoj dôchodkových fondov pozrieme z krátkodobého hľadiska (vývoj od 1.10.2018 – 11.1.2019), situácia vyzerá priam hrozivo.

Na grafe vidíme porovnanie 2 fondov jednej konkrétnej správcovskej spoločnosti:

Výnos -10,9 % nevyzerá vôbec lákavo. Bežný sporiteľ si povie, že sa radšej uspokojí s výnosom okolo nuly v dlhopisových fondoch a nebude riskovať stratu.

Pozrime sa na výkonnosť tých istých dôchodkových fondov z trochu dlhšieho časového horizontu, a to za posledných 12 mesiacov (11.1.2018 – 11.1.2019).

Vidíme, že „strata“ v indexovom fonde sa znížila o takmer polovicu, na –5,68 %. Oproti tomu sa ale strata v dlhopisovom fonde zvýšila, a to 14 násobne!

Pozor: Slovo „strata“ je v úvodzovkách kvôli tomu, že ak s Vašim fondom nič neurobíte, -5,68 % je takzvaná nezrealizovaná strata. Ide len o dočasný pokles hodnoty majetku v dôchodkovom fonde. Ak vydržíte, akciové trhy sa spamätajú, hodnota majetku vo fondoch stúpne. O reálnu stratu by išlo vtedy, ak by ste v tejto situácii vymenili indexový fond za dlhopisový. Podobne, ako keby ste nezrealizovanú stratu v bežnom podielovom fonde zrealizovali výberom peňazí (predajom podielových jednotiek).

Čo v tejto situácii znamená počkať, že hodnota majetku vo fondoch stúpne, ako dlho to trvá? Sú obdobia, kedy to môže trvať pár týždňov, ale sú obdobia, kedy aj pár mesiacov, či rokov. Ak sa pozrieme na tieto 2 konkrétne fondy, posledný mesiac už vyzeral zaujímavejšie. Majetok v indexovom fonde sa zhodnotil o 5,55 %, v dlhopisovom fonde o 0,37 %.

Ak ste teda po poklese v decembri 2018 indexový fond nevymenili za dlhopisový garantovaný, urobili ste dobre. Ak by ste začiatkom januára zrealizovali stratu 10,9 %, ako dlho by ste čakali na pôvodnú hodnotu, ak by tempo rastu bolo 0,37 %?

Je dôležité si ale uvedomiť, že starobné dôchodkové sporenie nie je nástroj na špekulatívne krátkodobé investovanie, ale na dlhodobé investovanie a zhodnocovanie peňazí, z ktorých budete žiť na dôchodku. Akékoľvek zmeny vo fondoch realizujte až potom, keď dostatočne rozumiete tomu, čo sa chystáte urobiť.

Ak hovoríme, že 2. pilier slúži na dlhodobé investovanie a väčšina sporiteľov má do dôchodku viac ako 20 rokov, nemá význam sa zaoberať krátkodobými výkyvmi na trhoch. Tie boli, aj budú. Taktiež aj hospodárske krízy. Nezaoberajte sa ročnými výkonnosťami dôchodkových fondov. Nerozhodujte sa v panike a na základe správ z médií. Január 2019 bol pre akciové fondy nadpriemerný, koľko titulkov článkov na túto tému ste ale postrehli?

Ako vyzerajú naše 2 vybrané fondy z dlhšieho časového horizontu, od založenia indexových fondov?

Vidíme, že napriek poklesom väčším ako 10 % bola voľba indexového fondu v tomto období správna. Priemerný ročný výnos bol na úrovni 8,75 %! oproti 0,93 % ročnému výnosu v dlhopisovom fonde.

Ak sa pozrieme na všetky indexové fondy, ani jeden fond nedosiahol (od založenia v roku 2014 do 11.1. 2019) priemerné ročné zhodnotenie nižšie ako 6 %! A to aj napriek výrazným korekciám koncom roka 2018.

Ak sa pozrieme na to isté obdobie (04/2014 - 01/2019) na všetky garantované dlhopisové fondy, vidíme, že taktiež ani jeden nebol v strate.

Vráťme sa ale k témam zo začiatku článku:

- nezrealizovaný zisk: Priemerné zhodnotenie majetku v dlhopisových fondoch za dané obdobie predstavovalo 1,18 % ročne. Majetok v indexových fondoch sa za dané obdobie zhodnocoval tempom 7,74 % ročne. Ročný zisk vo výške 1,28 % predstavoval teda reálne ročnú stratu vo výške 6,56 %. Krátkodobo ale môže zhodnotenie samozrejme vyzerať aj opačne.

- inflácia: Ak sa pozrieme na obdobie, ktoré porovnávame (2014 - 2018), priemerná ročná inflácia (CPI) bola na úrovni len 0,6 %. Takáto nízka inflácia bola spôsobená tým, že v rokoch 2014 - 2016 sme v SR mali defláciu (inflácia dosahovala záporné hodnoty). Pri tejto úrovni inflácie môžeme aj pri výnose 1,18 % hovoriť o reálnom zhodnotení. Ak sa na to pozrieme v širšom kontexte, od vzniku SR, t. j. za posledných 26 rokov, bola deflácia v hospodárstve iba vyššie spomenuté 3 roky. Za celé dané obdobie dosahovala inflácia priemerne 5,5 % ročne, ak vylúčime extrémny rok 1993, tak to bolo 4,8 %. Ak rátame obdobie od zavedenia Eura (od roku 2009), priemerná ročná inflácia dosahovala 1,4 %, a to najmä už kvôli spomenutým 3 rokom s defláciou. Pre komplexnosť dodávame, že za rok 2018 sme mali infláciu vo výške 2,5 %, na podobnej úrovni sú aj očakávania na rok 2019.

Ako je možné zmeniť dôchodkový fond v 2. pilieri?

Dôchodkové fondy je možné meniť v dvoch úrovniach: majetok (už zainvestované peniaze) a príspevky (nové peniaze). Zmeny môžete realizovať v každej DSS bezplatne a kedykoľvek. V závislosti od konkrétnej DSS to je možné prostredníctvom web stránky, osobne, prípadne cez aplikáciu v smartfóne. Vzhľadom na to, že práve pri týchto zmenách je možné (vyššie spomenutú) nezrealizovanú stratu zrealizovať, poraďte sa pri týchto zmenách s odborníkom. Ideálne je presúvať majetok z dlhopisových fondov do indexových v čase najhlbšieho poklesu a nakúpiť tak majetok „v zľave“. Reálne ale nikto nevie, kedy to nastane, preto odporúčam presúvať majetok po častiach, obzvlášť, keď je jeho hodnota v tisícoch Eur. Je možné taktiež nastaviť 2 fondy súčasne, iný pomer na majetok a iný na príspevky...

Je možné zmeniť dôchodkovú správcovskú spoločnosť?

V prípade, ak prídete napríklad na to, že vaša DSS nemá indexový fond, prípadne chcete globálny indexový fond a vaša DSS má indexový fond zameraný iba na Európu, alebo bola vaša DSS predaná, lebo sa jej materská spoločnosť rozhodla odísť zo Slovenska a nová DSS sa vám nepáči... je možné DSS vymeniť.

Táto zmena je náročnejšia na realizáciu ako zmena fondov v rámci jednej DSS. Potrebujete osobne navštíviť Sociálnu poisťovňu a vyžiadať akceptačný list. Ten vám Sociálna poisťovňa vydá na počkanie a bez poplatku, pokiaľ uplynuli viac ako 2 roky od vášho vstupu do 2. piliera, prípadne viac ako 1 rok od vášho posledného prestupu a zároveň, ak o akceptačný list nežiadate viac ako 1x ročne. V ostatných prípadoch si SP za vydanie akceptačného listu účtuje poplatok 16 Eur. Pôvodná DSS ani nová DSS si za prestup nestrhávajú žiadne poplatky.

Keď už máte akceptačný list, je ďalší postup jednoduchší: spíšete zmluvu s novou DSS, priložíte k nej originál akceptačného listu a nová DSS všetko zúraduje s pôvodnou DSS za vás. Z oboch DSS dostanete výpis z účtu a tak si viete celú transakciu detailne odkontrolovať. POZOR: Aj pri zmene DSS platí, že sa určite poraďte s odborníkom. Viete veľmi ľahko zrealizovať nezrealizovanú stratu a reálne prísť o časť majetku!

Na záver: Ak mám nastavený indexový fond, budem mať vynikajúci dôchodok?

Téma dôchodku je komplexnou témou, 2. pilier je len jeho jednou časťou. Realita je taká, že aj keby ste mali celý život v 2. pilieri indexový fond a ten by dosahoval každý rok zhodnotenie vo výške 10 %, aj tak by vám vyplácaný dôchodok nepostačoval na zabezpečenie dostatočnej životnej úrovne na dôchodku. 1. pilier, t. j. dôchodok zo Sociálnej poisťovne neovplyvníte. Čo máte v rukách je individuálne zabezpečenie dôchodku. Je len na vás, či sa budete spoliehať na dôchodcovské zľavy alebo si dôchodok zabezpečíte aj iným spôsobom (3. pilier, investovanie, nehnuteľnosti, či deti...). Čím skôr sa začnete téme vášho dôchodku venovať, tým menej peňazí vás to bude stáť.

Ak máte akékoľvek otázky k téme 2. piliera a dôchodku, využite kontaktný formulár. Radi vám poradíme. Bezplatne.