Žiadať o úver z banky, získať financie od investorov formou dlhopisov alebo ísť do vydania akcií? Čo zvážiť pri výbere a ako postupovať, priblížil riaditeľ Burzy cenných papierov v Bratislave.

Mnohí podnikatelia do svojho podnikania vkladajú najmä vlastné úspory alebo využijú bankový úver. Paleta možností je však o niečo pestrejšia. Napriek tomu, v zahraničí bežné alternatívy získania finančných prostriedkov pre biznis, sú u nás ešte stále z veľkej časti „neznámou“. Lukáš Bonko, riaditeľ Burzy cenných papierov v Bratislave, a.s., v rozhovore pre Podnikajte.sk prezradil:

- ako sa vyvíjajú úroky pri podnikateľských úveroch, čo ovplyvňuje ich rast a ako na to vplývajú rozhodnutia politikov,

- pre koho (nie) sú vhodnou alternatívou získania kapitálu dlhopisy,

- ako pri vydaní dlhopisov postupovať a s akými nákladmi či povinnosťami počítať,

- v čom sa od vydania dlhopisov líši predaj akcií, ako pri ich predaji postupovať a aké sú obmedzenia,

- akými zmenami prešla Burza cenných papierov v Bratislave a čo ponúka podnikateľom.

Podnikateľské úvery – vývoj úrokov kopíruje situáciu na hypotekárnom trhu

Častou formou financovania podnikania je úver z banky. V spoločnosti rezonuje téma zvyšovania úrokov na hypotékach. Aká je situácia pri podnikateľských úveroch?

Ani situácia s úvermi pre podnikateľov nie je veľmi priaznivá. V priebehu jedného roka, od júna 2022 do júna 2023, narástli sadzby z 2,85 % na 5,35 % (pri fixáciách do 1 roka).

Aký je vývoj úrokových sadzieb v iných krajinách EÚ v porovnaní so Slovenskom?

Vo všetkých krajinách EÚ a Eurozóny z dôvodu inflácie a aj opatrení centrálnych bánk úrokové sadzby narastajú. Rozdiely v úrokových sadzbách medzi krajinami EÚ sú ovplyvnené viacerými faktormi.

Akými?

Hlavné faktory zahŕňajú hospodársku stabilitu, infláciu, menovú politiku, ktorú však máme v rámci Eurozóny spoločnú, verejný dlh a dopyt/ponuku na trhu kapitálu. Krajiny s lepším ekonomickým výkonom, nižšou infláciou, deficitom rozpočtu a nižším verejným dlhom majú tendenciu mať nižšie úrokové sadzby. Naopak, krajiny s vyššou infláciou a vyšším verejným dlhom môžu mať vyššie úrokové sadzby.

Taliansko je zadlženejšie ako Slovensko, no úroky tam rástli porovnateľne a financujú sa lacnejšie.

Pre porovnanie rast sadzieb v rámci Eurozóny bol v priebehu dvoch rokov (jún 2021 až jún 2023) v priemere 3,33 %, pričom napríklad v Rakúsku narástli o 3,14 % a na Slovensku o 3,64 %. Zaujímavé tiež je, že napr. Taliansko je síce zadlženejšie ako Slovensko, no úroky tam rástli porovnateľne dynamicky ako u nás (približne o 3,74 %), avšak v priemere sa financujú o niečo lacnejšie, a to v sadzbe 5,08 % v porovnaní so Slovenskom na úrovni 5,65 % (pozn. kompozitná sadzba podľa metodiky ECB).

Ide však vždy o priemerné hodnoty, čiže skutočné sadzby úrokov budú pre každú spoločnosť iné.

Aký vplyv majú na zvyšovanie úrokov pri úveroch politické rozhodnutia?

Úrokové sadzby môžu ovplyvňovať politické rozhodnutia týkajúce sa verejných výdavkov a daní. Zvýšenie vládnych výdavkov často vedie k rastu úrokových sadzieb štátneho dlhu. A keďže štátny dlh je zvyčajne považovaný za najbezpečnejší v danej krajine, predstavuje akúsi dolnú hranicu pre všetky ostatné úrokové sadzby. Lepšie hospodárenie štátu tak prospieva všetkým.

Dlhopisy môžu byť výhodnejšou alternatívou úveru, no nie sú vhodné pre každú firmu

Existujú aj iné alternatívy financovania podnikania ako vlastné zdroje či úver z banky?

Okrem bankových úverov, ktoré sú na Slovensku najrozšírenejšie, existujú alternatívy - napríklad možnosť financovania rozvoja podniku cez kapitálový trh. U nás ide pre malé a stredné podniky o menej známu oblasť, avšak v zahraničí veľmi obľúbenú formu financovania. Alternatívu k bankovým úverom tak predstavujú dlhopisy, ktoré sa stávajú čoraz populárnejšie. Ďalej je to napríklad vydanie akcií a rizikový kapitál.

Čo si možno predstaviť pod pojmom dlhopis – ako v praxi funguje získanie prostriedkov takýmto spôsobom?

Dlhopis je dlhový cenný papier, ktorý emituje (vydáva) spoločnosť s cieľom získať kapitál. Štandardne to funguje tak, že firma vydá dlhopis, investor ho kúpi a podnikateľ platí len úroky počas životnosti dlhopisu – napríklad raz ročne počas piatich rokov. Na konci nastaveného obdobia vyplatí investorovi dlh, čo firme umožňuje namodelovať si cash flow.

V čom spočívajú výhody získania financií cez dlhopisy v porovnaní s úverom v banke?

V porovnaní s úverom v banke sú výhodou dlhopisov v určitých prípadoch nižšie úrokové sadzby a lepšia likvidita pre firmu, keďže zvyčajne sa požičaná suma formou dlhopisu spláca až na konci splatnosti a počas jeho existencie platí podnikateľ iba úrok (tzv. kupón). Ak mu projekt, do ktorého investoval kapitál, začne prinášať výnos až po istom čase, je to menší problém ako v prípade úveru, ktorý by bolo potrebné splácať hneď v mesačných splátkach.

Emisia dlhopisov tiež prináša možnosť prilákať širokú skupinu investorov a zároveň príležitosť zviditeľniť firmu. Pri dlhopisoch nie je potrebné poskytovať kolaterál (zábezpeku), a taktiež neexistuje požiadavka na plnenie kovenantov – teda podmienok, ktorých plnenie je potrebné preukazovať počas celej doby financovania. Deje sa tak pri niektorých bankových úveroch, napríklad keď sa v zmluvnej dokumentácii zaväzuje nevyplácať dividendy bez súhlasu banky alebo keď banka musí dať súhlas na nakladanie s majetkom firmy či významné investície. Dlhopisy taktiež môžu v niektorých prípadoch poskytnúť dlhšiu splatnosť v porovnaní s niektorými inými druhmi úverov.

Sú dlhopisy vhodnou alternatívou aj pre začínajúcich podnikateľov?

Emitovanie dlhopisov je vhodné najmä pre stredné podniky a pre viac zabehnuté spoločnosti s históriou a priaznivým cash-flow. Pre začínajúcich podnikateľov môže byť získanie financií týmto spôsobom náročnejšie, jednak z dôvodu prvotnej administratívy a regulácie, ale aj preto, že bude zrejme ťažšie hľadať investorov. Vždy je to však aj o vhodnom marketingu, výbere poradcov a presvedčení investorov. V prípade zaujímavého projektu, aj menšia a mladšia firma môže získať dostatok financií na rozvoj.

Aké možnosti získania prostriedkov sú pri rozbiehaní biznisu vhodnejšie?

Rozbiehanie biznisu je často spojené s množstvom výziev, vrátane získania potrebných finančných prostriedkov na zahájenie a rast činností. Najčastejšie sa využívajú na začiatku vlastné prostriedky a prostriedky rodiny. Tým aj podnikateľ neskôr preukáže budúcim investorom vlastnú zainteresovanosť a vieru vo svoj biznis, čo zvyšuje dôveru v očiach akéhokoľvek externého financujúceho partnera.

Z externých foriem počiatočného financovania prichádza do úvahy niekoľko možností, ako napr. crowdfunding, ktorý môže prilákať záujem širšieho množstva investorov a ukázať potenciál produktu alebo služby či anjelskí investori, ktorí poskytujú kapitál výmenou za vlastnícke podiely alebo dlh. Pomôcť môžu aj rôzne inkubátory či akcelerátory, ktoré poskytujú najmä poradenstvo a v zahraničí aj financie. Začínajúci podnikatelia môžu využiť aj rôzne štátne granty.

Pre aké firmy je teda emitovanie dlhopisov vhodnou alternatívou získania finančných prostriedkov?

Neexistujú obmedzenia, ale ideálne je pre firmy, ktoré na trhu pôsobia niekoľko rokov a preukázali dostatočnú finančnú stabilitu alebo rastový potenciál. V očiach investorov minulé výsledky ukazujú schopnosť firmy prežiť, kvalitu manažmentu a riziko návratnosti investície. Môžeme teda hovoriť skôr o stredne veľkých firmách – majú nad 20 zamestnancov a tržby aspoň milión eur. Ak už firma dosahuje tržby 5 miliónov eur a viac, dá sa povedať, že dlhopisy sú relevantnou alternatívou financovania, nad ktorou sa oplatí určite uvažovať. Pri menších firmách zvyčajne emisia nedáva ekonomický zmysel.

Získanie kapitálu cez dlhopisy - postup

Ako by mala postupovať firma, ktorá chce emitovať dlhopisy?

S vydaním dlhopisov aj akcií vie pomôcť viacero slovenských bánk a aj obchodníci s cennými papiermi, ktorých možno nájsť napríklad na stránke Asociácie obchodníkov s cennými papiermi (aocp.sk). Ak firma spolupracuje s finančnou poradenskou spoločnosťou, aj tá môže pomôcť s prvými krokmi. Pokiaľ sa ale podnikateľ potrebuje v problematike zorientovať, obrátiť sa môže priamo na nás, na Burzu cenných papierov. Burza priamo nemôže poskytovať služby manažéra emisie, avšak v prípade záujmu o uvedenie akcií a dlhopisov na burzu, pre získanie ďalších informácii a úvodné posúdenie vhodnosti prijatia emisie akcií či dlhopisov na trh, pomôžeme.

Aké sú ďalšie kroky?

Ďalšie kroky zahŕňajú vypracovanie biznis plánu, zhodnotenie finančného zdravia a potrieb firmy, konzultáciu s odborníkmi (napr. manažér emisie, poradcovia, banka, obchodník s cennými papiermi), prípravu potrebných dokumentov a splnenie regulačných požiadaviek, vydanie akcií a dlhopisov a ich umiestnenie na burze. Základné informácie je možné nájsť aj na stránke burzy bsse.sk.

Prostredníctvom akých inštitúcií sa dlhopisy vydávajú (emitujú)?

Dlhopisy sa emitujú s cieľom ich následného umiestnenia na burze alebo sa predávajú s tým, že zostanú mimo burzy (tzv. Private placement). Privátne umiestnenie znamená predaj vopred vybranému súkromnému investorovi na investičné účely.

Ako dlho trvá celý proces?

Keď má firma manažéra emisií (ktorým môže byť napr. spomínaný obchodník s cennými papiermi alebo banka), pripraví sa prospekt. Ide o verejnú listinu, v ktorej investori nájdu informácie o dlhopisoch, kto ich vydáva, v akej výške, aké sú podmienky vyplácania výnosov, aká je doba splatnosti a podobne. Tento dokument pripraví manažér emisie, pričom obsah je štandardizovaný, čiže sa dá pripraviť pomerne rýchlo (v priebehu pár týždňov). Celý proces emitovania dlhopisov až po načerpanie finančných prostriedkov trvá niekoľko mesiacov – ak ide všetko „hladko“, sú to 4 – 6 mesiacov. Zvyčajne je to však aj viac ako pol roka.

S akými nákladmi treba počítať?

Výška nákladov závisí aj od toho, čo si dokáže firma vyriešiť sama (napr. marketing). Avšak, napriek tomu treba rátať s nákladmi v desiatkach tisíc eur, štandardne približne 3 % z hodnoty emisie. Z mojich skúseností, ak firma potrebuje kapitál napríklad milión eur, náklady budú od 30 tisíc eur vyššie. Je to však individuálne.

Záujem o vydanie dlhopisov na Slovensku rastie, môže za to aj inflácia

Aký záujem je o emitovanie dlhopisov zo strany firiem na Slovensku?

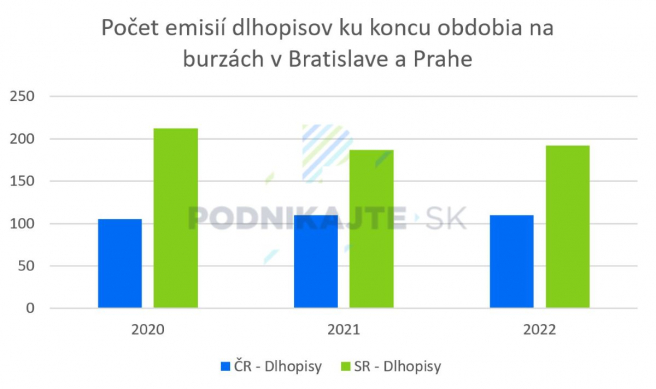

Záujem o vydávanie dlhopisov na burze narastá. Kým v roku 2020 sme za celý rok zaznamenali iba 26 emisií, v roku 2022 ich bolo 46. Vlani sa nám dokonca podarilo prekonať aj pražskú burzu v objeme obchodov s dlhopismi a rovnako aj v počte zalistovaných dlhopisov na našej burze.

Firmy z akej oblasti majú o financovanie cez dlhopisy najčastejšie záujem? Čo majú spoločné?

Najčastejšie ide o firmy z oblasti realít, energetického, private equity a HORECA segmentu. Skrátka, firmy, ktoré potrebujú získať projektové financovanie. Majú teda istý projekt rozvoja (výstavbu novej haly, zakúpenie veľkých strojov), niečo, čo v budúcnosti firme prinesie nový cash-flow.

Ovplyvňuje záujem o dlhopisy aj inflácia?

Dôvodov, prečo záujem o emisie dlhopisov a ich kúpu narastá, je viacero. Ak sa pozrieme špecificky na infláciu, tá má za následok rast sadzieb Európskej centrálnej banky, a tým aj úroky pri úveroch. Znížil sa tak rozdiel medzi nimi a úrokmi pri dlhopisoch. Na druhej strane úročenie vkladov v bankách rástlo s oneskorením a neposkytuje pre všetkých dostatočne zaujímavé úrokové výnosy. Investori si ale stále chcú chrániť svoje úspory pred infláciou, a aj vďaka tomu rastie záujem o vydávanie a kupovanie dlhopisov. Sadzba na konkrétnom dlhopise je pre každého investora v danom momente rovnaká bez ohľadu na to, či investuje tisíc eur, alebo milión. Záujem však rastie aj vďaka tomu, že postupne čoraz viac spoločností objavuje možnosť nebankového financovania, a tak firmy nasledujú úspechy tých, čo prišli pred nimi.

Môže slovenská firma vydať dlhopisy aj na zahraničnom trhu, napr. v Česku?

Áno, slovenské firmy môžu emitovať dlhopisy aj v zahraničí. Musia sa však oboznámiť so zahraničnou reguláciou a v prípade dodatočnej regulácie budú musieť plniť aj požiadavky daného štátu, čo môže pridávať dodatočnú administratívnu záťaž najmä pre menšie spoločnosti. Regulácia je vďaka pravidlám v EÚ veľmi príbuzná, avšak dodatočné požiadavky sa vždy môžu nájsť. Nie je ale nevyhnutne potrebné expandovať na daný trh.

Čo slovenské firmy motivuje ísť s dlhopismi do zahraničia a nevydať ich u nás?

Môže ísť o prístup k širšiemu trhu investorov, potenciálne lepšie hodnotenie alebo strategické dôvody.

Čo sa deje v prípade, že firma, ktorá získala financie cez dlhopisy, napokon nemá financie na vyplatenie investorov?

Detaily záležia od toho, či sú dlhopisy zabezpečené, alebo nie. Postupuje sa štandardným spôsobom, najskôr musí spoločnosť informovať investorov, hľadať riešenie a možnú dohodu. Ak to zlyhá, nasleduje reštrukturalizácia a konkurz.

Akcie – kapitál, ktorý netreba vrátiť, no investori môžu ovplyvniť rozhodovanie firmy

Ďalšou alternatívou získania finančných prostriedkov pre

biznis sú akcie. Ako funguje takéto financovanie?

Získanie finančných prostriedkov cez vydanie akcií je zaujímavou cestou financovania pre firmy, keďže ide o nenávratný a neúročený nový kapitál. Keď spoločnosť vydáva akcie, predáva časť svojho vlastníctva investorom výmenou za kapitál. Cena, za ktorú je akcia predávaná, odzrkadľuje očakávanú hodnotu firmy a je tiež ovplyvnená trhovým dopytom. Firme to prináša okamžitý prílev kapitálu bez nutnosti splácať dlhy. Kapitál môže byť použitý na rôzne obchodné aktivity, ako je expanzia či výskum a vývoj, alebo priestor pre vyplatenie pôvodných vlastníkov.

V čom sa líšia oproti dlhopisom?

Rozdiel je, že pri vydávaní dlhopisov si firma požičiava peniaze, ktoré musí neskôr vrátiť s určitým úrokom. Pri vydávaní akcií firma získava kapitál bez záväzku vrátiť peniaze, ale delí sa o vlastníctvo s novými akcionármi. Vydanie akcií totiž znamená zdieľanie vlastníctva spoločnosti s verejnosťou. Noví akcionári sa stávajú spolumajiteľmi a získavajú právo na časť zisku a na hlasovanie na valných zhromaždeniach – miera zásahu a vplyvu na fungovanie firmy však závisí od podielu hlasovacích práv. Je preto vhodné, aby si majitelia firmy zachovali majoritný podiel v spoločnosti.

Ako by mala firma postupovať, ak chce ponúknuť svoje akcie investorom?

Proces vydania akcií je podobný procesu vydania dlhopisov. Opäť je vhodné sa obrátiť na manažéra emisie, čo môže byť niektorý z členov burzy, banka, obchodník s cennými papiermi, prípadne poradenská spoločnosť. Rovnako ako v prípade dlhopisov, aj v prípade záujmu o vydanie akcií vieme prvotné informácie poskytnúť aj priamo na burze.

Pre aké firmy je predaj akcií vhodný?

Ekonomický zmysel vydať akcie má pre firmy podobnej veľkosti a objemu tržieb ako pri dlhopisoch – najmenej milión eur tržby, no optimálna výška tržieb je viac ako päť miliónov. Veľa však záleží aj od príbehu, zámeru, od presvedčenia investorov. Uspieť môže aj menšia firma.

Aký záujem je o získanie prostriedkov prostredníctvom predaja akcií v porovnaní s dlhopismi?

Najväčší záujem je o vydávanie dlhopisov, čiže dlh. Ide o slovenské špecifikum, pravdepodobne s koreňmi v histórii – skúsenosť s kupónovou privatizáciou v kombinácii s konzervatívnym nastavením slovenského prostredia v oblasti financovania. Slováci sú pomerne významní lídri v zadlžovaní sa a zatiaľ čo v zahraničí sa firmy financujú skôr cez akcie, u nás sú to dlhopisy a úvery. Pre porovnanie, v poslednom období akcie na trh uviedli len 3 firmy, pričom dlhopisov bolo vydaných v stovkách kusov.

Z trhu ale cítime zvyšujúci sa záujem o akcie slovenských firiem na strane investorov, zo strany firiem je však opatrnejší prístup.

Od roku 2017 je možné založiť si aj jednoduchú spoločnosť na akcie ako „hybrid“ s.r.o.-čky a akciovej spoločnosti. Pre koho má zmysel?

Právna forma jednoduchej spoločnosti na akcie (j. s. a.) bola do nášho právneho poriadku doplnená so zámerom podporiť začínajúce, inovatívne startupy, ktoré si nemôžu zabezpečiť financovanie prostredníctvom bánk. Taktiež si môžu akcie kúpiť aj zamestnanci (závisí od stanov tej-ktorej j. s. a.) – čo je síce možné aj v bežnej akciovej spoločnosti, no s tým rozdielom, že v a. s. nie sú nie verejne prístupný register vlastníkov, zatiaľ čo pri j. s. a. je možné dohľadať akcionárov na cdcp.sk.

Aký záujem je o túto právnu formu?

Vzhľadom na vynaložené náklady na vytvorenie a uvedenie tejto právnej formy do života sme očakávali vyšší záujem o j. s .a. Za posledného 1 a pol roka ale predstavoval podiel počtu zaregistrovaných emisií akcií j. s. a. v priemere 37 % z počtu všetkých zaregistrovaných emisií a okolo 77 % z počtu všetkých zaregistrovaných emisií akcií. Aktuálne sa uvažuje o vypustení tohto druhu akciovej spoločnosti z Obchodného zákonníka v rámci jeho rekodifikácie.

Slovenská burza prešla zmenami, podnikateľom sa chce viac priblížiť

Dlhopisy aj akcie má na starosti práve burza, ktorej od roku 2021 šéfujete. Čo sa počas vášho pôsobenia zmenilo?

Začali sme s procesom vnútornej optimalizácie procesov a postupnej modernizácie, ktorá zahŕňa najmä digitalizáciu. Zmodernizovali sme našu webstránku, zaviedli sme do praxe viaceré technologické novinky, ktoré majú kolegom zjednodušiť prácu a zároveň reflektovať prísnu reguláciu. Taktiež sme začali pracovať na marketingu, zviditeľňujeme sa v odborných kruhoch, zúčastňujeme sa konferencií finančného zamerania a podobne.

Čo hodnotíte ako najväčší úspech a prečo?

Určite je to zvýšenie zisku burzy pred zdanením o približne 66 % a tržieb o 12 %. Zefektívnením procesov sa nám tiež podarilo zredukovať počet zamestnancov o približne štvrtinu. Zároveň sme zlúčili agendu Národného centrálneho depozitára cenných papierov (NCDCP) s našou dcérskou spoločnosťou Centrálnym depozitárom cenných papierov (CDCP). Zatiaľ čo NCDCP bol od svojho vzniku stratový, CDCP generuje významné zisky v pomere k tržbám, prevádzkový výsledok očistený o jednorazové položky je približne 1 mil. eur. Odbúrali sme tak stratovú spoločnosť, ktorá bola financovaná štátom. Ako veľký úspech tiež hodnotím kroky, ktoré sa nám podarilo uskutočniť na poli medzinárodnej spolupráce, ide však o dlhodobé aktivity, ktoré sa budú odkrývať postupne a postupne prinesú konkrétne výsledky.

Čo môžu podnikatelia od fungovania burzy očakávať v najbližších rokoch?

Plánujeme pracovať na tom, aby aj slovenské firmy čoraz viac videli príležitosti, ktoré im kapitálový trh a burza ponúka. Chceme sa naďalej zúčastňovať konferencií, no zameraných na podnikateľské subjekty, aby sme mohli robiť osvetu a prezentovať možnosti, ako sa cez burzu financovať. Chceme im pomôcť ľahšie a rýchlejšie prejsť celým procesom.

Aké výzvy burzu čakajú? Ako sa burzy či jej klientov dotkne napríklad pripravovaná ESG regulácia?

Pre nás, ako burzu, to neznamená veľkú zmenu či komplikácie. V tejto regulácii je zatiaľ veľa nejasností, no skôr sa dotkne našich klientov, teda firiem, ktoré budú musieť okrem štandardných auditov robiť pri istej veľkosti aj tzv. ESG audit – audítori sa budú musieť viac zamerať na to, ako sa podnik stará o svojich zamestnancov či životné prostredie.