Aká je cena platobného terminálu, koľko percent zo zaplatenej sumy ide banke či kartovej spoločnosti a ako výšku poplatkov ovplyvňuje povinná schéma MIF++?

V dobe, kedy je možné platiť jednoduchým priložením nielen plastovej karty, ale aj mobilu, hodiniek či dokonca prsteňa, mnohí nakupujúci prestávajú pri sebe nosiť hotovosť. Od predajcov očakávajú, že im umožnia bezhotovostnú platbu, a to aj v prípade malých lokálnych prevádzok, stánkov na ulici či poskytovateľov rôznych služieb. Avšak, stále sú podnikatelia, ktorí možnosť platiť kartou neposkytujú. Dôvody môžu byť podľa Združenia podnikateľov Slovenska rôzne. Podnikateľ napríklad môže potrebovať hotovosť, pretože takúto formu úhrad preferujú jeho dodávatelia či zamestnanci, ktorí majú exekúcie. No jedným z hlavných dôvodov bývajú zvýšené náklady, ktoré by im zavedením tejto formy úhrady vznikli, nakoľko prenájom terminálu aj samotná platba kartou sa spája s istými poplatkami. Zisťovali sme, aká je ich štruktúra a koľko takáto platobná metóda v praxi podnikateľa stojí.

Náklady na prenájom platobného terminálu

Ak chce podnikateľ prijímať bezhotovostné platby kartou, v prvom rade potrebuje platobný terminál alebo obdobné zariadenie (napríklad mobilný telefón s nainštalovanou aplikáciou na prijímanie platieb). Terminály ponúkajú banky, kartové spoločnosti, no tiež špecializované fintech spoločnosti (napríklad 24-pay, Dotypay, Papaya POS a podobne). Buď si ho možno kúpiť, alebo prenajať, no každopádne treba počítať s istým nákladom (jednorazovým alebo mesačným), hoci niektorí poskytovatelia môžu podnikateľom ponúkať terminál aj niekoľko mesiacov bez poplatku či za zvýhodnenú cenu. Poplatkom sa podnikatelia nevyhnú, ani keď sa rozhodnú pre terminál v telefóne – zväčša sa vyžaduje mesačný poplatok alebo jednorazová platba za aktiváciu aplikácie. Platí ale, že riešení je viacero a každý poskytovateľ má iné podmienky. Je preto vhodné urobiť si najskôr prieskum trhu a zistiť, kto, za akú cenu a aký typ terminálu ponúka.

Okrem ceny je však vhodné zvážiť ďalšie parametre. Terminál dnes môže byť prenosný aj stacionárny, niektoré možno prepojiť eKasou, iné nie.

Simona Miklošovičová, hovorkyňa Tatra banky, pre Podnikajte.sk uviedla, že v rámci akceptácie platieb kartou ponúkajú terminály stacionárne, prenosné a klienti sa môžu rozhodnúť aj pre aplikáciu TB POS (pre Android). Na mesačnej báze účtujú v súlade so sadzobníkom poplatkov tzv. poplatok za spracovanie transakcií, pričom ide o mesačný fixný poplatok, ktorého výška sa v závislosti od typu terminálu líši. V prípade aktívneho používania terminálu môže byť aj nulový. Sadzby sú stanovené nasledovne:

- V prípade fyzického POS terminálu je to 27 eur do obratu 3 500 eur, pri vyššom obrate 0 eur.

- Za aplikáciu TB POS je poplatok 5 eur do obratu 500 eur/mesiac, ak je obrat vyšší, je to 0 eur.

- Ak ide o e-commerce platobnú bránu, poplatok je 10 eur do 1 000 eur/mesiac, pri vyššom obrate 0 eur.

Poznámka: Treba dodať, že aj pri nulovom obrate sa poplatok platí. Teda, poplatok sa v stanovenej výške platí vždy, až do dosiahnutia daného obratu.

Ako ďalej uvádza S.Miklošovičová, klienti Tatra banky môžu ukončiť alebo zmeniť podmienky využívania služby prijímania platobných kariet žiadosťou o ukončenie alebo zmenu zmluvy. Tatra banka si neúčtuje poplatok za ukončenie zmluvy o prijímaní platobných kariet, avšak zo sadzobníka vyplýva, že výmena, prípadne presun terminálu na žiadosť obchodníka s výjazdom technika, je 50 eur. Za deinštaláciu terminálu sa účtuje rovnaký poplatok. Taktiež obchodníkovi zo zmluvy vyplýva povinnosť vrátiť nepoškodený terminál do banky, v opačnom prípade platí poplatok 200 eur.

VÚB banka má v ponuke stacionárne a mobilné POS, s komunikáciou cez IP, Wi-Fi alebo 4G sieť. Ako uviedol Juraj Chorvát, vedúci tímu Akvizície obchodníkov vo VÚB banke, najlacnejší je obvykle stacionárny IP terminál, najdrahší zasa mobilný 4G POS terminál. Základný poplatok za terminál je však na úrovni 15 eur. V prípade zrušenia zmluvy sa platí poplatok za odinštalovanie POS terminálu vo výške 50 eur a zmena terminálu je bezplatná.

Ďalšia z bánk, ČSOB, má v ponuke:

- mobilný POS aj s pokladňou v jednom zariadení,

- mobilný POS terminál pre prevádzky s nižším počtom transakcií alebo s potrebou platiť na rôznych miestach (napríklad kuriéri),

- terminál v mobile SmartPOS vhodné napríklad pre mobilné kaviarne či rozvoz jedál),

- prenosný GPRS pre prevádzky s potrebou prijímať platby v celej prevádzke (napríklad reštaurácie), pričom nemajú možnosť stabilného Wi-Fi pripojenia,

- prenosný Wi-Fi terminál, opäť napríklad pre reštaurácie, ak majú možnosť Wi-Fi pripojenia,

- stacionárny, vhodný pre prevádzky, kde sa platby prijímajú pri pokladni (hotely, kamenné obchody) a

- stacionárny s prepojením na eKasu vhodný najmä pre prevádzky s veľkým počtom transakcií a potrebou rýchlej obsluhy zákazníkov (potraviny, čerpacie stanice...).

Aj v tejto banke môžu vzniknúť dodatočné náklady spojené so zrušením alebo zmenou prenájmu terminálu. Za zmenu umiestnenia platobného terminálu, reinštaláciu platobného terminálu alebo zmenu typu platobného terminálu je podľa sadzobníka poplatok 50 eur, pri poškodení platobného terminálu sa platí 250 eur a za nevrátenie či stratu zapožičaného terminálu vrátane príslušenstva je poplatok 500 eur. Za deinštaláciu sa platí 50 eur.

Čo sa týka poplatkov u iných poskytovateľov platobných terminálov, napríklad spoločnosť 24-pay ponúka pultové aj prenosné zariadenia na 6 mesiacov bez poplatku a bez obmedzení, následne za využívanie POS terminálu môže podnikateľ získať odmenu do 25 eur mesačne. „Vďaka nej si môže obchodník poplatok znížiť alebo úplne eliminovať, nakoľko sa poplatky v závislosti od typu terminálu pohybujú od 14 do 23 eur,“ vysvetľuje Dávid Dupkala, CEO spoločnosti. Zmluva sa štandardne uzatvára na 3 roky, pričom ju obchodník môže ukončiť alebo požiadať o jej zmenu aj skôr. „Ku každému klientovi pristupujeme individuálne a snažíme sa zohľadniť jeho situáciu,“ dodáva D.Dupkala.

Poplatky za vykonanú platbu kartou – rátajú sa z každej transakcie

Okrem nákladov za samotný platobný terminál treba počítať

s poplatkami za každú transakciu, teda za každú platbu kartou.

Tieto poplatky znáša obchodník, nie zákazník. To znamená, že pre nakupujúceho

musí ostať cena za tovar či službu rovnaká tak v prípade platby

v hotovosti, ako aj pri platbe kartou (inou situáciou je obchodný vzťah B2B, kedy predajca môže nakupujúcemu účtovať poplatok za platbu kartou – túto

problematiku bližšie vysvetľujeme v článku Poplatok

za platbu kartou: môže sa účtovať zákazníkom?).

Štruktúru poplatku určuje schéma MIF++, ktorá je od roku 2015 povinná pre všetkých poskytovateľov platobných riešení.

Poplatok za platbu kartou tak pozostáva z troch častí:

- Poplatok vydavateľskej banke, resp. vydavateľovi karty (tzv. Multilaterálny výmenný poplatok alebo Multilateral Interchange fee(MIF)), niekedy sa označuje aj ako poplatok za použitý typ karty;

- Poplatok kartovej spoločnosti (tzv. Scheme fee), napríklad Visa, Mastercard, Maestro;

- Poplatok za spracovanie transakcie (tzv. Acquirer fee) – patrí spoločnosti, ktorá platbu prijíma/sprostredkuje, teda napríklad spoločnosť, ktorá prevádzkuje daný terminál.

Výška poplatku vydavateľskej banke, teda MIF, je regulovaná Nariadením Európskeho parlamentu a Rady EÚ 2015/751, a to:

- pre platby s debetnými a predplatenými kartami sa uplatňuje maximálna výška výmenného poplatku do 0,2 % z hodnoty transakcie,

- pre platby s kreditnými kartami sa uplatňuje maximálna výška výmenného poplatku do 0,3 % z hodnoty transakcie.

Poznámka: Na platby firemnými kartami sa ale regulácia výšky výmenného poplatku nevzťahuje. „Výšku MIF pre tieto transakcie určuje kartová schéma, a to flexibilne, v závislosti od typu karty, od spôsobu spracovania transakcie a regiónu,“ uvádza NBS.

„Úlohou výmenného poplatku je kompenzovať vydávajúcej banke náklady spojené s vydávaním kariet a spracovaním kartových transakcií a podporiť tak fungovanie kartového obchodu,“ vysvetľuje Národná banka Slovenska (NBS) a dodáva: „Cieľom tohto nariadenia bolo znížiť náklady obchodníkov, ktorých veľkú časť tvorí spomínaný výmenný poplatok, a zvýšiť transparentnosť ich nákladov a podporiť väčšiu konkurenciu na európskom platobnom trhu.“

Aktuálne sa používa pokročilejší model výpočtu a uplatňovania výmenných poplatkov MIF++. Tá umožňuje stanoviť MIF podľa:

- typu transakcií na základe druhu karty - karta debetná/predplatená alebo kreditná pre spotrebiteľov, debetná/predplatená/kreditná pre firmy či transakcie (online alebo v kamennom obchode);

- na základe objemu alebo frekvencie transakcií, s ponukou nižších poplatkov pre obchodníkov s vysokým objemom transakcií;

- rizikových faktorov - zohľadnenie rizika podvodu alebo reklamácií, s nižšími poplatkami pre transakcie považované za nízkorizikové (napr. transakcie so silnou autentifikáciou držiteľa karty);

- dopadov regulácie - prispôsobenie poplatkov tak, aby vyhovovali miestnym alebo regionálnym regulačným rámcom, ako napríklad Nariadeniu 2015/751 pre krajiny EÚ;

- výhod pre držiteľov kariet - vydávajúce banky môžu odôvodniť vyššie MIF pre určité karty tým, že ponúknu vylepšené doplnkové služby alebo vyššiu ochranu (napr. cestovné poistenie, poistenie podvodov pri platbe na internete).

Zvyšné dva poplatky sú určené individuálne – sprostredkovateľ platby si výšku poplatku nastaví sám, kartové spoločnosti výšku poplatku rozlišujú podľa toho, či ide o debetnú/kreditnú kartu, Visu alebo MasterCard a či bola karta vydaná na Slovensku, alebo v zahraničí.

Poplatok kartovej spoločnosti (Scheme fee)

Poplatok kartovej spoločnosti sa líši podľa toho, či ide o spoločnosť Visa, MasterCard alebo Maestro. Skladá sa z istého percenta a fixnej sumy. Vyzerať to môže takto:

| Karta | Poplatok z transakcie (%) | Poplatok fixná suma (eur) |

|---|---|---|

| VISA domáca | 0,082 % | 0,011 eur |

| VISA v rámci Európy (EHP) | 0,082 % | 0,020 eur |

| VISA medzinárodná (mimo EHP) | 0,532 % | 0,110 eur |

| MasterCard domáca | 0,204 % | 0,018 eur |

| MasterCard v rámci Európy (EHP) | 0,204 % | 0,018 eur |

| MasterCard medzinárodná (mimo EHP) | 0,460 % | 0,063 eur |

U iného poskytovateľa terminálov sa zasa poplatky kartovej spoločnosti pohybujú nasledovne:

| Karta | Typ karty | Poplatok z transakcie (%) | Poplatok fixná suma (eur) |

|---|---|---|---|

| VISA vydaná na Slovensku | Debetná | 0,1 % | 0,0111 eur |

| Kreditná | 0,105 % | 0,0111 eur | |

| VISA vydaná v rámci EÚ | Debetná | 0,1 % | 0,0197 eur |

| Kreditná | 0,105 % | 0,0197 eur | |

| VISA vydaná v iných štátoch | Debetná | 0,55 % | 0,1104 eur |

| Kreditná | 0,55 % | 0,1104 eur | |

| MasterCard vydaná na Slovensku | Debetná | 0,204 % | 0,0099 eur |

| Kreditná | 0,204 % | 0,0099 eur | |

| MasterCard vydaná v rámci EÚ | Debetná | 0,304 % | 0,0099 eur |

| Kreditná | 0,304 % | 0,0099 eur | |

| MasterCard vydaná v iných štátoch | Debetná | 0,704 % | 0,215 eur |

| Kreditná | 0,704 % | 0,215 eur | |

| Maestro vydaná na Slovensku | Debetná | 0,204 % | 0,0099 eur |

| Maestro vydaná v rámci EÚ | Debetná | 0,304 % | 0,0099 eur |

| Maestro vydaná v iných štátoch | Debetná | 0,704 % | 0,215 eur |

Ako vyplýva z uvedeného, ak ide o platbu kartou vydanou v zahraničí (napríklad turista z Česka zaplatí v hoteli na Slovensku svojou kartou vydanou v ČR), poplatok je vyšší.

Poplatok za spracovanie transakcie (Acquirer fee)

Treťou zložkou poplatku za platbu kartou podľa schémy MIF++ je poplatok za spracovanie platby pre spoločnosť, od ktorej si podnikateľ prenajíma terminál. Sú nastavené individuálne a u každého poskytovateľa sa líšia. Väčšinou sa poskytovatelia terminálov zhodujú, že cenovú ponuku klientom prispôsobujú podľa objemov a počtov transakcií.

Tatra banka pre Podnikajte.sk uvádza, že acquirer fee môže byť stanovená ako percento z transakcie alebo percento + fixná časť poplatku. Všetky tri zložky poplatku za platbu kartou (multilateral interchangefee, scheme fee a acqurier fee) tvoria v Tatra banke „servisný poplatok“, ktorý si banka účtuje na základe zmluvy o prijímaní platobných kariet uzatvorenej s obchodníkom.

Spoločnosť 24-pay zasa informuje, že poplatok „šijú“ na mieru podľa veľkosti obratu, počtu transakcií a potenciálu klienta, ktorý vyplýva z jeho nábehovej krivky podľa toho, či podnikanie rozbieha, alebo má už zabehnutý biznis. „Rozlišujeme, či ide o klienta s mikro platbami, alebo s vyššou priemernou hodnotou transakcie. Tiež zohľadňujeme charakter podnikania a s tým súvisiace prijímané typy kariet (spotrebiteľské a biznis),“ vysvetľuje D.Dupkala. „Poplatky sa snažíme nastavovať tak, aby boli motivačné pre obchodníkov,“ dodáva.

Náklady podnikateľa pri prijímaní platby kartou - príklady

S akými nákladmi možno počítať, ak sa podnikateľ rozhodne pre prijímanie platieb kartou, ukážeme na niekoľkých ilustračných príkladoch.

Poznámka: Ide len o modelové situácie, reálne náklady sa môžu líšiť prípad od prípadu, podľa individuálne nastavených podmienok, ktoré si dohodne podnikateľ so sprostredkovateľom platieb.

Príklad nákladov pri prijímaní platieb kartou v penzióne

Prevádzkovateľ penziónu sa rozhodne zaviesť stacionárny terminál, ktorý bude mať na recepcii pri kase a umožní tak hosťom pri odchode zaplatiť za ubytovanie a s tým spojené služby kartou. Prenájom zariadenia stojí 15 eur mesačne. Sprostredkovateľ stanoví acquiring fee na úroveň 0,69 %.

Ak príde zákazník, ktorý platí za ubytovanie 70 eur debetnou kartou VISA vydanou na Slovensku, z jeho transakcie obchodník zaplatí 0,20 % MIF a 0,1 % + 0,0111 eur kartový poplatok. Dokopy tak zo sumy 70 eur zaplatenej kartou prevádzkovateľ penziónu zaplatí:

- poplatok za použitý typ karty: 0,2 % zo 70 eur = 0,14 eur

- poplatok kartovej spoločnosti VISA: 0,1 % zo 70 eur + 0,0111 eur = 0,07 + 0,0111 = 0,0811 eur

- poplatok za sprostredkovanie služby: 0,69 % zo 70 eur =0,483 eur

Dokopy zaplatí 0,14 + 0,0811 + 0,483 =0,7041 eur a namiesto sumy 70 eur tak od zákazníka vo finále dostane na účet cca 69,30 eur.

Ak je jeho ročný obrat 650 000 eur, pričom asi 80 %

platieb je vykonaných kartou (520 000 eur) a priemerná hodnota takýchto transakcií

je 70 eur, na poplatkoch za platby kartou prevádzkovateľ penziónu zaplatí približne

5 230 eur. S mesačným poplatkom za terminál (12 x15 eur) je to 5 410

eur. Tento výpočet je však relevantný len za predpokladu, že by všetci

zákazníci platili kartou VISA vydanou na Slovensku, čo je malá pravdepodobnosť.

Konečná suma nákladov preto môže byť úplne iná. Rátať však možno

s tisíckami eur ročne, resp. stovkami eur mesačne.

Príklad nákladov pri prijímaní platieb kartou v kaviarni

Kaviareň Kávička, s. r. o. si zaobstarala prenosný terminál, vďaka čomu môžu zákazníci platiť kartou priamo pri stole. Prenájom tohto zariadenia ho stojí 13 eur mesačne a acquiring fee sprostredkovateľ stanovil na 0,89 %.

Ak príde zákazník, ktorý kartou zaplatí 15 eur kreditnou kartou MasterCard vydanou na Slovensku, z jeho transakcie obchodník zaplatí 0,3 % MIF a 0,204 % + 0,0099 eur poplatok kartovej spoločnosti. Dokopy tak zo sumy 15 eur zaplatí:

- poplatok za použitý typ karty: 0,3 % z 15 eur = 0,045 eur

- poplatok kartovej spoločnosti VISA: 0,204 % z 15 eur + 0,0099 eur =0,0405 eur

- poplatok za sprostredkovanie služby: 0,89 % z 15 eur =0,1335 eur

Spolu tak z tejto transakcie zaplatí obchodník na poplatkoch 0,22 eur.

Ak je jeho ročný obrat 400 000 eur a cca 60 % (240 000 eur) tvoria platby kartou, za predpokladu, že by priemerná výška platieb bola 15 eur a všetci zákazníci by platili rovnakým typom karty, zaplatil by prevádzkovateľ kaviarne na poplatkoch cez 3 500 eur ročne. Ak sa k tomu priráta výška nájomného za terminál, išlo by o sumu cez 3 650 eur ročne, resp. cca 304 eur mesačne.

Hoci ide len o ilustračné príklady, možno skonštatovať, že podnikatelia, ktorí sa pre zavedenie možnosti platiť kartou rozhodnú, musia počítať s nákladom vo výške tisícok eur ročne a pripraviť sa na poplatky za platbu spotrebiteľskými kartami vo výške cca 0,9 % až 1,2 % z transakcie.

Iná situácia je však v prípade platby firemnou (business) kartou.

Platba firemnou kartou je drahšia

Nakoľko na karty vydané k firemnému účtu sa regulácia EÚ nevzťahuje, poplatky, vrátane interchangefee, sú štandardne vyššie. „Neregulované karty (ktorými sú nielen firemné karty, ale aj tie vydané mimo EÚ) majú vyššie výmenné poplatky a poplatky kartovým asociáciám, preto je ich spracovanie nákladnejšie,“ vysvetľuje ČSOB.

Ako sa uvádza na stránkach kartových spoločností, výmenné poplatky (interchangefee) sa líšia podľa typu karty, štandardne sa však pohybujú od 1,2 % do 1,80 % z transakcie, pričom nižšiu sadzbu majú čerpacie stanice a supermarkety, a to od 0,95 % do 1,2 %.

Príklad výpočtu poplatku za platbu firemnou kartou vydanou na Slovensku

Obchodník príjme platbu debetnou firemnou kartou od spoločnosti VISA, vydanou na Slovensku. Hodnota transakcie je 100 eur. Poplatok, ktorý obchodník zaplatí môže byť nasledovný:

- poplatok za použitý typ karty: 1,25 % zo 100

eur =

1,25 eur - poplatok kartovej spoločnosti: 0,017 eur + 0,010 % zo 100 eur = 0,027 eur

- poplatok za spracovanie platby: 0,89 % zo 100 eur =0,89 eur

Spolu obchodníka takáto platba stojí 2,17 eur. Namiesto 100 eur tak na účet dostane 97,83 eur.

Príklad výpočtu poplatku za platbu firemnou kartou vydanou mimo EÚ

Obchodník príjme platbu debetnou firemnou kartou od spoločnosti VISA, vydanou mimo EÚ. Hodnota transakcie je 100 eur. Poplatok, ktorý obchodník zaplatí môže byť nasledovný:

- poplatok za použitý typ karty: 1,25 % zo 100

eur =

1,25 eur - poplatok kartovej spoločnosti: 0,1104 eur + 0,55 % zo 100 eur = 0,6604 eur

- poplatok za spracovanie platby: 0,89 % zo 100 eur =0,89 eur

Spolu obchodníka takáto platba stojí 2,80 eur. Namiesto 100 eur tak na účet dostane 97,20 eur.

Nakoľko slovenská legislatíva podnikateľom nezakazuje účtovať poplatok za platbu firemnou kartou, firmy môžu v rámci B2B vzťahov tento poplatok kompenzovať jeho extra vyúčtovaním.

Ako dlho trvá pripísať peniaze za platbu kartou na účet?

Aj to, ako rýchlo dostane podnikateľ na svoj účet utŕžené platby kartou je individuálne nastavené. Napríklad D.Dupkala z 24-pay uvádza, že zvyčajne spracúvajú platby nasledujúci deň po prijatí transakcie. „Peniaze pripisujeme na účet podnikateľa v pravidelných intervaloch, ktoré si zvolí: denne, týždenne, pol mesačne, mesačne aj mimoriadne,“ upresňuje. V ČSOB zasa pripisujú platby (po zúčtovaní poplatkov) v nasledujúci pracovný deň.

Aj tento parameter tak môže byť pre podnikateľa jeden z rozhodujúcich, pri výbere sprostredkovateľa platby a poskytovateľa terminálu.

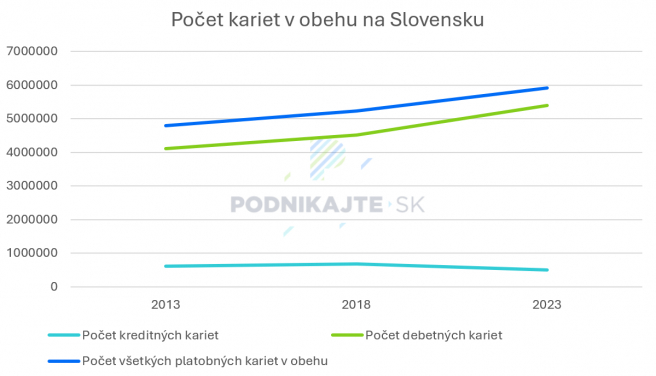

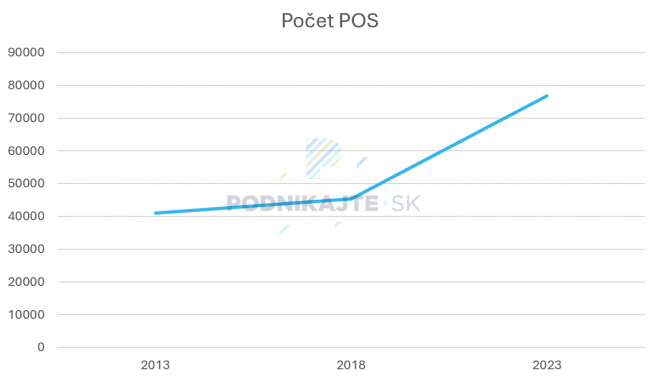

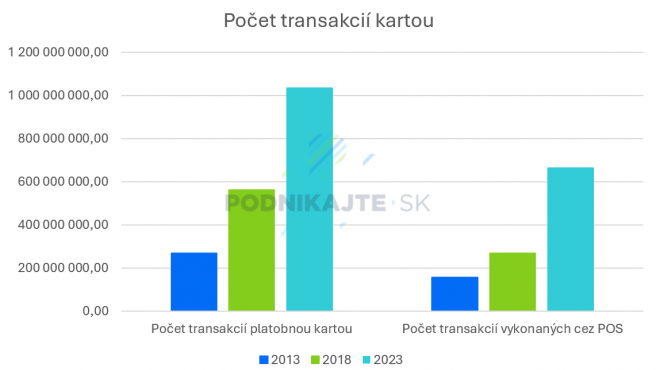

Platobných kariet aj transakcií platených kartou pribúda

Napriek poplatkom môže dávať podnikateľom zmysel, uvažovať nad zavedením možnosti platiť kartou. Ako uviedla spoločnosť VISA pre Podnikajte.sk, z prieskumov, ktoré realizovala, vyplýva, že prijímanie platieb kartou môže pozitívne ovplyvniť tržby a pritiahnuť zákazníkov. Potvrdzujú to aj skúsenosti samotných podnikateľov, ktorí uvádzajú, že viac ako polovica a v niektorých prípadoch aj cez tri štvrtiny zákazníkov platí práve kartou.

Rastúci trend ukazujú aj dáta Slovenskej bankovej asociácie. Porovnali sme počet kariet a transakcií vykonaných kartou aj vývoj počtu platobných terminálov (POS) v päťročných intervaloch – v roku 2013, 2018 a 2023.