Ako zistiť, či je podnik v ťažkostiach? Test podniku v ťažkostiach sa robí najmä z účtovných závierok, sú však aj ďalšie kritériá. Ak je podnik v ťažkostiach, nemá nárok na štátnu, či pomoc z EÚ. V prípade príspevkov pre koronavírus je umožnená výnimka.

Mnohí podnikatelia zisťujú, či je ich podnik v ťažkostiach alebo nie, kvôli poskytovaniu príspevkov od štátu súvisiacich s koronavírusom. Do 21. apríla 2020 totiž platilo, že podnikateľ, ktorý o niektorý z príspevkov žiadal (pre zamestnávateľa alebo pre SZČO) totiž musel čestne prehlásiť, že nie je podnikom v ťažkostiach. Európska komisia však 21. apríla 2020 schválila Slovenskej republike podmienky štátnej pomoci tak, že vypadla pôvodná podmienka, aby žiadateľ nebol „podnikom v ťažkostiach“. Táto podmienka ostala v platnosti len v prípade SZČO, ktoré žiadajú o príspevok na náhradu straty príjmu z titulu poklesu tržieb (nie ako zamestnávateľ), neskôr bola vypustená aj pre SZČO. Táto podmienka sa po novom opäť objavila v Prvej pomoci ++, ktorá platí od februára 2021 (aktualizáciu uvádzame v článku ďalej).

Definícia „podniku v ťažkostiach“ sa už niekoľko rokov používa pri poskytovaní rôznych foriem štátnej pomoci, pomoci de minimis, či podpory z eurofondov. V článku si priblížime, o čo vlastne ide a ako správne vykonať test podniku v ťažkostiach.

Príspevky pre zamestnávateľov a SZČO v súvislosti s koronavírusom a splnenie podmienok, že nejde o „podnik v ťažkostiach“

Pre zamestnávateľov, ktorí museli povinne zavrieť svoje prevádzky na základe rozhodnutia Úradu verejného zdravotníctva platí, že po splnení určitých kritérií môžu žiadať o príspevok na náhradu mzdy zamestnanca. To isté platí pre SZČO, ak sú zamestnávateľmi.

Ak sa zamestnávatelia nenachádzajú v zozname povinne zatvorených prevádzok, ale napriek tomu, majú zamestnancov s náhradou mzdy za prekážky v práci a poklesli im tržby o najmenej 20 % (10 % v marci), môžu žiadať o príspevok na zamestnanca vo výške vyplatenej náhrady mzdy za čas prekážok v práci. Rovnako, SZČO, ktorým poklesli tržby o najmenej 20 % (10 % v marci) môžu žiadať o paušálny príspevok na náhradu straty príjmu zo samostatnej zárobkovej činnosti.

Poskytnutie vyššie uvedených príspevkov sa odvíja od splnenia ďalších kritérií, pričom jedným z nich je aj podmienka, aby podnikateľ, ktorý o príspevok žiada nebol „podnikom v ťažkostiach“ (pozn.: od 21. apríla 2020 už pre zamestnávateľov neplatí, od októbra 2020 ani pre SZČO). Prijímateľom štátnej pomoci tak nemôže byť podnik v ťažkostiach. Test overovania, či ide o podnik v ťažkostiach sa líši podľa toho, či sa preveruje napríklad spoločnosť s ručením obmedzeným, komanditná spoločnosť alebo SZČO s rôznym spôsobom evidovania výdavkov. Postup testovania podniku je odlišný i v prípade, veľkých podnikov, či malých a stredných podnikov.

Aktualizácia k 24.3.2021: Od februára 2021 sa opätovne navyšuje a rozširuje schéma Prvej pomoci, ide tak o tzv. Prvú pomoc ++. Novinkou je aj možnosť zamestnávateľov žiadať až o 100 % celkovej ceny práce zamestnanca, avšak za splnenia dvoch podmienok. Prvou je, že musí isť o žiadateľa, ktorý nebol k 31. 12. 2019 podnikom v ťažkostiach. Druhou podmienkou je, že súčet poskytnutej pomoci za mesiace február 2021 a nasledujúce nesmie prekročiť limit 1,8 milióna eur. Do limitu sa nezapočítavajú už poskytnuté príspevky v rámci Prvej pomoci a Prvej pomoci +. Limity sú súčasťou podmienok schválených Európskou komisiou. Ak žiadateľ nespĺňa tieto podmienky, môže naďalej žiadať o príspevok na zamestnanca vo výške 80 % celkovej ceny práce.

Kritériá pre malý, stredný a veľký podnik

Skutočnosť, či ide o malý, stredný alebo veľký podnik na účely vykonania testu podniku v ťažkostiach, ako aj pre celkové potreby poskytnutia štátnej pomoci, sa určuje na základe troch kritérií:

- počet zamestnancov (povinné kritérium),

- ročný obrat (voliteľné kritérium),

- celková ročná súvaha (voliteľné kritérium).

Počet zamestnancov je povinným kritériom. Ďalej sa však môže podnik rozhodnúť, či zohľadní údaje z celkového ročného obratu alebo celkovej ročnej súvahy. Následné platí:

| Kategória podniku | Počet zamestnancov | Ročný obrat v EUR | Ročná súvaha v EUR |

|---|---|---|---|

| Malý | menej ako 50 | menej ako 10 mil. EUR | menej ako 10 mil EUR |

| Stredný | menej ako 250 | menej ako 50 mil. EUR | menej ako 43 mil. EUR |

| Veľký | 250 a viac | 50 mil. EUR a viac | 43 mil. EUR a viac |

Kedy je „podnik v ťažkostiach“

Európska komisia vydala usmernenie o štátnej pomoci na záchranu a reštrukturalizáciu nefinančných podnikov v ťažkostiach (2014/C 249/01), ktoré na strane č. 6 obsahuje definíciu podniku v ťažkostiach a na ktoré sa odvolávajú aj informácie na stránke pomahameludom.sk a neprepustaj.sk.

Pri žiadaní o príspevok od štátu poskytovaný v prípade pandémie koronavírusu je nutné, aby žiadateľ nebol k 31. decembru 2019 „podnikom v ťažkostiach“.

Pri testovaní, či ide o podnik v ťažkostiach, platia základné pravidlá, od ktorých sa môžu podnikatelia odraziť:

- Ak je podnikateľ v likvidácii, reštrukturalizácii alebo v konkurze, ide automaticky o podnik v ťažkostiach.

- Ak podnik existuje kratšie ako tri roky, nepovažuje sa za podnik v ťažkostiach, ak nie je v likvidácii, reštrukturalizácii alebo v konkurze.

- Ak podnik existuje dlhšie ako tri roky, je potrebné ďalej skúmať, v akej finančnej situácii sa podnik nachádza. Testovanie podniku v ťažkostiach uvádzame v nasledujúcej časti.

Postup testovania podniku sa líši v prípade, ak ide o veľký podnik, či malý alebo stredný podnik.

Test podniku v ťažkostiach sa pri jednotlivých typoch podnikov určí nasledovne:

- Ak ide o spoločnosť s ručením obmedzeným, akciovú spoločnosť, jednoduchú spoločnosť na akcie a družstvo, ak sa viac ako polovica upísaného základného imania prekryla akumulovanými stratami. Teda, keď odpočet akumulovanej straty z rezerv (a všetkých ostatných prvkov všeobecne považovaných za súčasť vlastných zdrojov spoločnosti) vedie k zápornej súhrnnej sume, ktorá presahuje polovicu upísaného základného imania.

- Ak ide o spoločnosti, kde aspoň niektorí spoločníci neobmedzene ručia za záväzky spoločnosti - komanditná spoločnosť, verejná obchodná spoločnosť, fyzická osoba podnikateľ, ak sa viac ako polovica kapitálu vykazovaného v účtoch firmy/podnikateľa prekryla akumulovanými stratami. Dochádza k vzájomnému porovnaniu modifikovanej hodnoty vlastného imania (hodnoty vlastného imania pred započítaním straty účtovného obdobia) a hodnoty straty v referenčnom účtovnom období.

- Ak ide o podnik, ktorý nie je malým alebo stredným podnikom, keď za posledné dva roky:

- bol účtovný pomer dlhu podniku k vlastnému imaniu vyšší než 7,5 a zároveň

- pomer zisku podniku pred úrokmi, zdanením a odpismi (EBITDA) k úrokovému krytiu bol nižší než 1,0.

- Podnik je považovaný za podnik v ťažkostiach, ak je predmetom kolektívneho konkurzného konania alebo spĺňa kritériá na zaradenie do kolektívneho konkurzného konania na žiadosť veriteľov.

Z akých podkladov je potrebné vychádzať pri testovaní?

Žiadatelia o príspevok môžu viesť podvojné účtovníctvo, jednoduché účtovníctvo, daňovú evidenciu, či používať paušálne výdavky. Testovanie skutočnosti, či ide o podnik v ťažkostiach sa odvíja aj od zvoleného typu účtovania/evidovania. Zároveň pripomíname, že je potrebné vychádzať zo stavu k 31.12.2019 a aj ak ešte nemáte zostavenú a podanú účtovnú závierku, resp. daňové priznanie, je potrebné si tieto údaje zistiť tak, aby už nedošlo k ich zmenám a neuviedli ste v žiadosti nepravdivé údaje. Hrozia vám za to pokuty.

V prípade podvojného účtovníctva, ktoré sú povinné viesť subjekty zapísané v Obchodnom registri, sa vychádza z účtovnej závierky (súvaha, výkaz ziskov a strát a poznámky). V mesiaci, v ktorom žiadateľ žiada o poskytnutie príspevku však ešte nemusí mať zostavenú účtovnú závierku, aj kvôli odloženému termínu na podanie daňového priznania a zostavenie účtovnej závierky. V tom prípade je potrebné vychádzať z interných údajov v účtovníctve.

Jednoduché účtovníctvo môžu viesť napríklad živnostníci alebo iné samostatne zárobkové osoby, občianske združenia a nadácie.

Daňovú evidenciu vedú napríklad žiadatelia, ktorí nie sú zapísaní v Obchodnom registri a dosahujú príjmy z podnikania, inej samostatnej zárobkovej činnosti, z prenájmu alebo z použitia diela a umeleckého výkonu. Obsahom je evidencia o príjmoch v časovom slede, výdavkoch, hmotnom/nehmotnom majetku, zásobách, pohľadávkach a záväzkoch.

Uplatňovať paušálne výdavky sa môže rozhodnúť podnikateľ, ktorý nie je zapísaný v Obchodnom registri a nie je platiteľom DPH (počas celého zdaňovacieho obdobia).

Ako na to – praktický test podniku v ťažkostiach

Spoločnosť s ručením obmedzeným, akciová spoločnosť, jednoduchá spoločnosť na akcie a družstvo

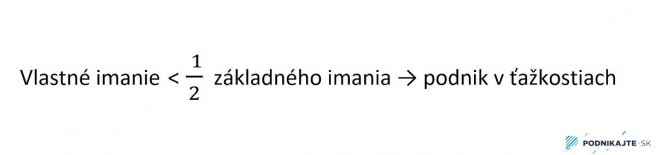

V prípade týchto spoločností ide o podnik v ťažkostiach, ak hodnota vlastného imania (riadok 80) je menšia ako polovica hodnoty uvedenej v riadku 81 "Základné imanie" za bežné účtovné obdobie.

Ekonomická interpretácia a praktická aplikácia podmienky vychádza zo skutočnosti, že hodnota vlastného imania podniku v sebe odráža hospodárenie podniku, a teda v sebe zahŕňa aj prípadnú akumulovanú stratu podniku.

Vlastné imanie v účtovných závierkach podvojného účtovníctva v sebe zahŕňa všetky plusové aj mínusové položky ako základné imanie, ostatné kapitálové fondy, vytvorené základné imanie, rezervné fondy tvorené zo ziskov, kladné hospodárske výsledky, nerozdelený zisk minulých rokov, záporné hospodárske výsledky, neuhradenú stratu minulých rokov a ďalšie.

Z uvedeného dôvodu je tak súčasťou hodnoty vlastného imania vykazovaného v účtovných závierkach podniku aj akumulovaná strata, ktorá sa dosiahla v bežnom účtovnom období, resp. v minulých účtovných obdobiach ako aj hodnota základného imania.

Teda platí, že ak hodnota vlastného imania (obsahujúca napočítané všetky pozitívne aj negatívne položky, ktoré sa do výpočtu vlastného imania započítavajú) bude nižšia než polovica hodnoty základného imania, došlo hospodárením podniku k takým akumulovaným stratám, ktoré spôsobili, že došlo k strate, resp. prekrytiu polovice základného imania podniku a podnik je podľa tejto podmienky v ťažkostiach.

Príklad na vykonanie testu podniku v ťažkostiach v prípade spoločnosti s ručením obmedzeným:

Výška upísaného základného imania spoločnosti X je vo výške 5 000 eur. Vplyvom neuhradených strát minulých rokov je jej vlastné imanie vo výške 2 000 eur. Ide o podnik v ťažkostiach?

Polovica základného imania predstavuje sumu 2 500 eur. Keďže vlastné imanie vo výške 2 000 eur nepresahuje polovicu sumy základného imania, ide o podnik v ťažkostiach.

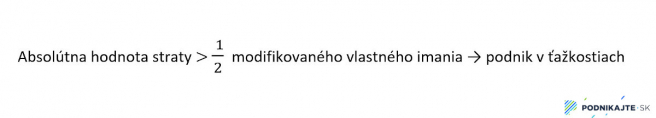

Komanditná spoločnosť, verejná obchodná spoločnosť, fyzická osoba podnikateľ

Ak hodnota uvedená v riadku 100 „Výsledok hospodárenia za účtovné obdobie po zdanení“ predstavuje stratu a jej absolútna hodnota je väčšia ako polovica hodnoty uvedenej na riadku 80 „Vlastné imanie“ za bežné obdobie.

Príklad na vykonanie testu podniku v ťažkostiach v prípade komanditnej spoločnosti:

Komanditná spoločnosť dosiahla výsledok hospodárenia za rok 2019 (stratu) vo výške 3 000 eur. Hodnota modifikovaného vlastného imania (hodnota vlastného imania pred započítaním straty účtovného obdobia) predstavuje 8 000 eur. Ide o podnik v ťažkostiach?

Absolútna hodnota straty je 3 000 eur. Polovica vlastného imania predstavuje sumu 4 000 eur. Absolútna hodnota straty nie je väčšia ako polovica modifikovaného základného imania, a tak nejde o podnik v ťažkostiach.

Žiadatelia účtujúci v sústave jednoduchého účtovníctva

Hodnota uvedená v riadku 12 „Rozdiel príjmov a výdavkov“ predstavuje stratu a jej absolútna hodnota je väčšia ako polovica hodnoty uvedenej na riadku 21 „Rozdiel majetku a záväzkov“ za bežné obdobie, ide o podnik v ťažkostiach.

Príklad na vykonanie testu podniku v ťažkostiach v prípade fyzickej osoby účtujúcej v sústave jednoduchého účtovníctva

Živnostník dosiahol za rok 2019 príjmy vo výške 24 000 eur. Preukázateľne vynaložené výdavky boli vo výške 26 000 eur. Rozdiel majetku a záväzkov z riadku 21 predstavoval 1 500 eur. Je živnostník za rok 2019 „podnikom“ v ťažkostiach?

Rozdiel príjmov a výdavkov predstavuje stratu v absolútnej hodnote 2 000 eur. Táto je väčšia ako polovica rozdielu majetku a záväzkov živnostníka (750 eur), čiže živnostník sa považuje za podnik v ťažkostiach.

Žiadatelia – fyzické osoby s daňovou evidenciou

Pokiaľ rozdiel príjmov a výdavkov z daňovej evidencie predstavuje stratu a jej absolútna hodnota je väčšia ako polovica hodnoty rozdielu majetku a záväzkov, ide o podnik v ťažkostiach. Je potrebné poznamenať, že forma daňovej evidencie nie je predpísaná žiadnym zákonom. V praxi sa často používa napríklad jednoduchá excelovská tabuľka.

Žiadatelia – fyzické osoby s paušálnymi výdavkami

Vychádza sa z údaju dosiahnutého základu dane. Overí sa, či podnikateľ dosiahol zisk alebo stratu. Ak dosiahol zisk, nie je podnikom v ťažkostiach. V prípade paušálnych výdavkov však nie je možné vykázať stratu (v prípade zaplateného poistného sa však berie skutočná výška, nie paušálna). Ak takýto podnikateľ vykázal stratu, ide pravdepodobne o podnik v ťažkostiach, ak sa na základe konkrétnych dokumentov nepreukáže inak. Na presné určenie a výpočet testu podniku v ťažkostiach v takomto prípade nie sú finančné podklady postačujúce. Je preto potrebné skúmať hlavne, či na podnikateľa nebol vyhlásený konkurz nebola mu poskytnutá pomoc na záchranu alebo reštrukturalizáciu.

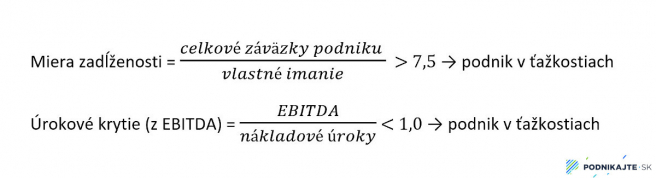

Žiadatelia – veľké podniky (nie malé alebo stredné podniky)

V prípade podnikov, ktoré nie sú malými a strednými podnikmi sa hodnotí situácia za posledné dva roky. Postup je nasledovný: Zo súvahy sa berie do úvahy riadok 101 „Záväzky“ k hodnote na riadku 80 „Vlastné imanie“. Tento pomer musí byť väčší ako hodnota 7,5, a to za bežné i predchádzajúce účtovné obdobie. Zároveň musí platiť, že z výkazu ziskov a strát vypočítaný údaj EBITDA (zisk pred úrokmi, zdanením a odpismi k údaju úrokové krytie je menší ako 1 za bežné ako i predchádzajúce účtovné obdobie.

Hodnota EBITDA sa vypočíta ako výsledok hospodárenia za účtovné obdobie pred zdanením, pričom sa k nemu pripočítajú riadky 49 „Nákladové úroky“ a 21 „Odpisy a opravné položky k dlhodobému nehmotnému a dlhodobému hmotnému majetku“.

Osobitným prípadom sú spoločnosti rôznych veľkostí v skupine (napríklad materská spoločnosť a dcérske spoločnosti), ktoré vedia svoje finančné výsledky navzájom ovplyvňovať. Ak je žiadateľ o príspevok súčasťou väčšej skupiny podnikov so spoločným zdrojom kontroly, je potrebné, aby sa test podniku v ťažkostiach vykonal osobitne na žiadateľa a na všetkých členoch skupiny. Vychádzať je možné zo spoločných finančných údajov skupiny so spoločným zdrojom kontroly, t.j. z konsolidovaných účtovných údajov skupiny. Štandardne sa pri teste podniku v ťažkostiach test celej skupiny uplatňuje aj v prípade, ak ide o podniky pod spoločnou kontrolou, napríklad živnosť a s.r.o., ktorej konateľom je tento živnosník. Či je potrebné takto postupovať aj v prípadoch žiadostí o príspevky v súvislosti s koronakrízou, nie je celkom jasné.

Pomôcka na praktické overenie podmienky podniku v ťažkostiach

Na webovej stránke opvai.sk je zverejnená pomôcka v rámci metodických dokumentov v gescii MH SR na praktické overenie podmienky podniku v ťažkostiach:

Ako musia žiadatelia o poskytnutie príspevku preukázať, že nie sú podnikom v ťažkostiach?

Žiadatelia o poskytnutie príspevku prikladajú štátu len čestné prehlásenie o tom, že nie sú k 31. decembru 2019 podnikom v ťažkostiach. Keby však pri následnej kontrole bola zistená nepravdivosť údajov, vrátane nepravdivého čestného prehlásenia, táto skutočnosť môže byť kvalifikovaná ako trestný čin s trestnoprávnymi dôsledkami. Poskytnutý príspevok by v takomto prípade musel byť vrátený.

Žiadatelia – zamestnávatelia (vrátane SZČO, ak sú zamestnávateľmi), ktorí museli povinne zavrieť svoje prevádzky vypisujú žiadosť o poskytnutie finančného príspevku, ktorej časťou je aj časť č. 5 „Čestné vyhlásenie“. Šiestym bodom v rámci časti Čestné prehlásenie je prehlásenie o tom že k 31.12.2019 nebol žiadateľ podnikom v ťažkostiach. Piata časť žiadosti Čestné vyhlásenie sa nevypĺňa, ale žiadateľ je povinný sa s údajmi uvedenými v tejto časti žiadosti detailne oboznámiť, pretože odoslaním žiadosti potvrdzuje, že spĺňa všetky podmienky uvedené v Čestnom vyhlásení. V prípade, ak žiadateľ nespĺňa niektorú z podmienok uvedených v časti Čestné vyhlásenie, žiadosť si nemôže podať. (Pozn.: od 21. apríla 2020 už pre zamestnávateľov neplatí.)

V zmysle opatrenia pre SZČO, ktorí museli prerušiť vykonávanie činnosti na základe rozhodnutia Úradu verejného zdravotníctva alebo im poklesli tržby o najmenej 20 % (resp. o 10 % v marci) podávajú inú žiadosť. V tejto žiadosti sa obdobne nachádza v časti č. 4 „Čestné vyhlásenie“ v prvom bode prehlásenie, že nejde o podnik v ťažkostiach k 31.decembru 2019. Rovnako platí, že odoslaním žiadosti SZČO potvrdzuje, že spĺňa všetky podmienky.

Dôvody, prečo podniku v ťažkostiach nemôže byť poskytnutý príspevok

V prípade podniku v ťažkostiach sa predpokladá, že takmer s určitosťou ide o podnik odsúdený na vylúčenie z podnikateľskej činnosti, a to v krátkodobom alebo strednodobom horizonte. Z tohto dôvodu má byť štátna finančná pomoc cielená len podnikom, u ktorých sa predpokladá pokračovanie ich „zdravej“ podnikateľskej činnosti.