Prijímate alebo dodávate služby z/do členského štátu EÚ? V článku sa dočítate, aké povinnosti vám plynú v súvislosti s podaním daňového priznania a súhrnného výkazu podľa zákona o DPH.

Problematiku dane z pridanej hodnoty upravuje zákon č. 222/2004 Z. z. o dani z pridanej hodnoty (ďalej len „zákon o DPH“). Zákon o DPH vymedzuje viaceré druhy registrácie:

- povinná registrácia (§ 4 ods. 1 zákona o DPH) – pri prekročení hranice obratu vo výške 49 790 eur za 12 predchádzajúcich po sebe nasledujúcich kalendárnych mesiacov,

- dobrovoľná registrácia (§ 4 ods. 2 zákona o DPH) – ak zdaniteľná osoba neprekročila obrat pre povinnú registráciu podľa predchádzajúceho bodu a napriek tomu má záujem sa stať platiteľom DPH,

- zákonná registrácia (§ 4 ods. 4 zákona o DPH) – daňový subjekt sa zo zákona stáva platiteľom DPH, ak nadobudne v tuzemsku hmotný alebo nehmotný majetok v rámci nadobudnutého podniku platiteľa alebo jeho časti, ak je právnym nástupcom platiteľa, ktorý zanikol bez likvidácie, ak dodá stavbu, časť stavby alebo stavebný pozemok alebo prijme platbu pred ich dodaním a z dodania sa má dosiahnuť obrat vo výške 49 790 eur s výnimkou dodaní, ktoré sú od DPH oslobodené alebo ak ide o zdaniteľnú osobu podľa § 8 ods. 7 zákona o DPH, ktorá neuplatňuje osobitnú úpravu dane na predaj tovaru na diaľku na území EÚ, určité domáce dodania tovaru a služby dodané pre osoby iné ako zdaniteľné.

- skupinová registrácia (§ 4a, §4b zákona o DPH) – skupinová registrácia sa môže týkať subjektov, ktoré sú prepojené finančne, ekonomicky a organizačne so sídlom, miestom podnikania alebo prevádzkarňou v tuzemsku,

- registrácia zahraničnej osoby (§ 5 zákona o DPH) – zdaniteľná osoba, ktorá nie je v tuzemsku usadená, t. j. nemá v tuzemsku sídlo, miesto podnikania, prevádzkareň, bydlisko alebo sa v tuzemsku obvykle nezdržiava, je povinná podať žiadosť o registráciu pre daň ešte predtým, ako začne realizovať činnosť, ktorá je predmetom dane s výnimkou dovozu tovaru,

- registrácia podľa § 7 zákona o DPH – povinnosť tzv. „tovarovej“ registrácie vzniká zdaniteľnej osobe - neplatiteľovi DPH (napr. s.r.o.) i nezdaniteľnej osobe, ktorá je právnickou osobou (napr. rozpočtová organizácia) v prípade, ak nadobúda v tuzemsku tovar z iného členského štátu, a to pred nadobudnutím tovaru, ktorým dosiahne celkovú hodnotu tovaru bez dane 14 000 eur v kalendárnom roku,

- registrácia podľa § 7a zákona o DPH – povinnosť tzv. „službovej“ registrácie vzniká zdaniteľnej osobe - neplatiteľovi DPH (napr. s.r.o.) i nezdaniteľnej osobe, ktorá je právnickou osobou (napr. rozpočtová organizácia), pred prijatím alebo poskytnutím služby z/do iného členského štátu EÚ, pri ktorej sa miesto dodania určí podľa § 15 ods. 1 zákona o DPH a príjemca služby je osobou povinnou platiť daň,

- oneskorená registrácia (§ 55 zákona o DPH) – oneskorenú registráciu rieši zdaniteľná osoba, ktorá v zákonom určenej lehote nepodala žiadosť o registráciu.

Aké novinky nastali v oblasti registrácie na DPH sa dočítate v článku Registrácia na DPH od roku 2023. Prehľad sadzieb DPH v roku 2023 nájdete v článku Sadzby DPH v roku 2023. Podrobnosti o zrušení registrácie pre DPH nájdete v článku Zrušenie registrácie pre DPH (povinné, dobrovoľné).

V ďalších častiach článku sa budeme bližšie venovať registrácii zdaniteľnej i nezdaniteľnej osoby podľa § 7a zákona o DPH a ďalším povinnostiam, ktoré jej v súvislosti s touto registráciou plynú.

Registrácia podľa § 7a zákona o DPH a postup na podanie žiadosti o registráciu

Zdaniteľná osoba, ktorá nie je platiteľom DPH (napr. s.r.o. so sídlom v tuzemsku) a súčasne aj právnická osoba, ktorá nie je zdaniteľnou osobou (právnická osoba, ktorá nevykonáva ekonomickú činnosť v zmysle zákona o DPH, napr. rozpočtová organizácia), má povinnosť podať žiadosť o registráciu podľa § 7a zákona o DPH, ak:

- prijíma službu od zahraničnej osoby so sídlom, miestom podnikania, prevádzkarňou alebo bydliskom v inom členskom štáte, pričom miesto dodania služby je podľa § 15 ods. 1 zákona o DPH tuzemsko a osobou povinnou platiť daň je podľa § 69 ods. 3 zákona o DPH príjemca služby,

- dodáva službu, pri ktorej je miesto dodania podľa § 15 ods. 1 zákona o DPH v inom členskom štáte a osobou povinnou platiť daň je príjemca služby,

pričom žiadosť o registráciu musí byť podaná pred prijatím/dodaním služby z/do iného členského štátu EÚ.

Žiadosť o registráciu pre daň zdaniteľná osoba nepodáva, ak je registrovaná pre daň podľa § 7 zákona o DPH (tzv. tovarová registrácia).

Daňový úrad je povinný registrovať príjemcu, resp. dodávateľa služby zo/do zahraničia pre daň a pridelí jej identifikačné číslo pre daň (IČ DPH), a to najneskôr do siedmich dní odo dňa doručenia žiadosti o registráciu pre daň. Zdaniteľná i nezdaniteľná osoba, ktorá je právnickou osobou uvádza pridelené IČ DPH zahraničnému poskytovateľovi služieb.

Poskytovateľ alebo prijímateľ zahraničnej služby nie je povinný podať žiadosť o registráciu pre daň podľa § 7a v prípade:

- ak prijíma službu s miestom dodania v tuzemsku podľa § 15 ods. 1 zákona o DPH dodanú zahraničnou osobou so sídlom, miestom podnikania, prevádzkarňou alebo bydliskom v treťom štáte,

- ak dodáva službu osobe so sídlom, miestom podnikania, prevádzkarňou alebo bydliskom v treťom štáte,

- ak prijíma službu s miestom dodania v tuzemsku podľa § 15 ods. 1 zákona o DPH, ktorá je oslobodená od dane (v tomto prípade nie je osobou povinnou platiť daň),

- ak dodá službu, ktorá je oslobodená od dane v členskom štáte príjemcu služby.

Upozornenie: Registráciou podľa § 7a zákona o DPH sa poskytovateľ alebo prijímateľ služby do/zo zahraničia nestáva platiteľom DPH.

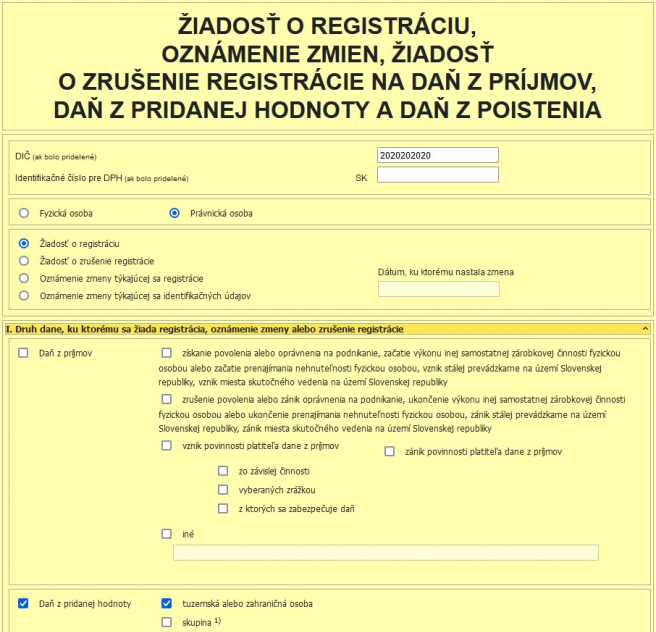

Žiadosť o registráciu podáva poskytovateľ alebo prijímateľ služby na tlačive „Žiadosť o registráciu, oznámenie zmien, žiadosť o zrušenie registrácie na daň z príjmov, daň z pridanej hodnoty a daň z poistenia“ (kód tlačiva je REGDPv21). Tlačivo je dostupné vo forme elektronických formulárov na portáli Finančnej správy.

Na úvodnej strane označí, že ide o žiadosť o registráciu pre daň z pridanej hodnoty tuzemskej alebo zahraničnej osoby, ako je uvedené na obrázku:

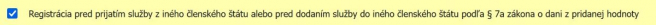

V ďalšej časti vyplní identifikačné údaje o právnickej osobe (napr. obchodné meno alebo názov, právna forma, IČO, adresa sídla, a pod.) alebo fyzickej osobe (napr. meno, priezvisko, IČO, rodné číslo, adresa trvalého pobytu, a pod.). V prílohe 1 formuláru označí krížikom poslednú možnosť:

Žiadateľ o registráciu podľa § 7a zákona o DPH k žiadosti neprikladá žiadne prílohy. Po prihlásení do osobnej internetovej zóny podá formulár výlučne elektronickými prostriedkami. Žiadosť pred podaním podpíše svojim elektronickým občianskym preukazom s čipom alebo vyberie možnosť „Podpísať a podať EZ-ou“.

Určenie miesta dodania služby podľa § 15 ods. 1 zákona o DPH

V súvislosti s určením miesta dodania podľa tzv. základného pravidla (§ 15 ods. 1 zákona o DPH) nie je podstatné, kde dochádza k fyzickému výkonu služby, podstatné je postavenie príjemcu služby, t. j. že ide o zdaniteľnú osobu. Môže ísť napríklad o dodanie marketingových služieb, tlmočníckych, poradenských služieb medzi podnikateľom, ktorý má pridelené IČ DPH v SR a podnikateľom, ktorý má pridelené IČ DPH v Poľsku, a pod.

V prípade, ak by príjemca služby nebol zdaniteľnou osobou, t. j. išlo by o občana, súkromnú osobu (nepodnikateľský subjekt), miestom dodania je miesto, kde má dodávateľ služby sídlo alebo miesto podnikania (§ 15 ods. 2 zákona o DPH).

Upozorňujeme, že miesto dodania služby sa podľa vyššie spomenutých ustanovení zákona o DPH určí len vtedy, ak § 16 zákona o DPH neurčí iné miesto dodania služby (napr. v súvislosti s nehnuteľnosťou, pri krátkodobom nájme dopravných prostriedkov, pri doprave osôb, pri preprave tovaru, pri dodaní kultúrnych, umeleckých, športových, vedeckých, vzdelávacích a zábavných služieb, a pod.).

Miestom dodania služby zdaniteľnej osobe, podľa základného pravidla (§ 15 ods. 1 zákona o DPH), pričom zdaniteľná osoba koná v postavení zdaniteľnej osoby, je:

- miesto, kde má táto osoba sídlo alebo miesto podnikania,

- miesto, kde má táto osoba prevádzkareň, ak je služba dodaná prevádzkarni zdaniteľnej osoby,

- miesto, ktoré je jej bydliskom alebo kde sa obvykle zdržiava, ak je služba dodaná príjemcovi, ktorý nemá sídlo, miesto podnikania alebo prevádzkareň.

Príjemca služby z iného členského štátu, okrem toho, že je zdaniteľnou osobou, musí byť zároveň registrovaný pre DPH, teda musí mať pridelené identifikačné číslo pre daň (tzv. IČ DPH). Pri dodaní služby do zahraničia musí dodávateľ v súhrnnom výkaze uviesť odberateľove IČ DPH.

Daň z pridanej hodnoty sa teda platí na území toho štátu, v ktorom je miestom dodania. Napríklad, pri dodaní reklamných služieb cez sociálne siete (napr. Facebook, Instagram) je miestom dodania podľa základného pravidla Slovensko. Prijímateľ služby je teda povinný odviesť DPH v SR.

Podanie daňového priznania k DPH podľa § 7a pri prijatí služby z EÚ

Podľa § 69 ods. 3 zákona o DPH, zdaniteľná osoba a právnická osoba, ktorá nie je zdaniteľnou osobou (napr. príspevková organizácia) a je registrovaná pre daň podľa § 7a, sú povinné platiť daň pri službe dodanej zahraničnou osobou z iného členského štátu, ak je miesto dodania služby v tuzemsku. Rovnaká povinnosť plynie zdaniteľnej osobe a právnickej osobe, ktorá nie je zdaniteľnou osobou aj pri dodaní služby zahraničnou osobou z tretieho štátu, ak je miesto dodania v tuzemsku, a to aj za predpokladu, že nie je registrovaná pre daň podľa § 7a zákona o DPH. Pri prijatí služby z tretích štátov však podnikateľ nemá registračnú povinnosť.

Upozorňujeme, že nárok na odpočítanie dane vzniká len zdaniteľnej osobe, ktorá má postavenie platiteľa dane, tzn. osoba registrovaná pre DPH podľa § 7a zákona o DPH zaplatí DPH z hodnoty dodanej služby, ale nemá nárok na jej vrátenie.

Podľa ustanovenia § 78 ods. 3 zákona o DPH, ak osobe, ktorá nie je platiteľom DPH, vznikne povinnosť platiť daň (napr. pri dodaní služby z EÚ alebo z tretích krajín), je táto osoba povinná podať daňové priznanie do 25 dní po skončení kalendárneho mesiaca, v ktorom vznikla daňová povinnosť a v tej istej lehote zaplatiť daň. Ak osoba registrovaná podľa § 7a zákona o DPH v príslušnom kalendárnom mesiaci neprijala žiadne služby zo zahraničia, povinnosť podať daňové priznanie k DPH podľa § 7a jej nevzniká. Ak po lehote na podanie daňového priznanie za obdobie, v ktorom mala za to, že neprijala služby zo zahraničia, zistí, že daňové priznanie malo byť podané, podáva „riadne“ daňové priznanie. Správca dane pri oneskorene podanom daňovom priznaní uloží pokutu v sume od 30 eur do 16 000 eur.

Osoba, ktorá nie je platiteľom, nie je povinná zaplatiť daň, ak daň na zaplatenie nie je viac ako 5 eur, tzn. ak vykáže v podanom daňovom priznaní vlastnú daňovú povinnosť v sume nižšej ako 5 eur vrátane, túto sumu dane nemá povinnosť uhradiť.

Ak prijímateľ služby zo zahraničia potrebuje v podanom daňovom priznaní údaje opraviť alebo doplniť, podáva opravné alebo dodatočné daňové priznanie. Opravné daňové priznanie je možné podať do lehoty na podanie daňového priznania a dodatočné daňové priznanie sa podáva po lehote na podanie daňového priznania.

Osoba registrovaná podľa § 7a vyznačí na prvej strane daňového priznania postavenie osoby „Iná osoba registrovaná pre daň“ podľa nasledujúceho obrázku:

Základ DPH zo všetkých prijatých služieb zo zahraničia (EÚ aj tretích štátov) uvádza osoba registrovaná podľa § 7a na riadku 9 daňového priznania. Daň zo základu dane (z riadku 9), ktorú platí príjemca služby, sa uvádza na riadku 10 daňového priznania bez nároku na odpočítanie dane. Riadok 17 je súčtovým riadkom, na ktorom sa uvádza hodnota celkovej dane. Na záver sa vyplnia už len riadky 32 a 35, ktoré sa budú rovnať sume na riadku 17. Osoba registrovaná pre DPH tu uvedie vlastnú daňovú povinnosť a vlastnú daňovú povinnosť na úhradu. Riadok 35 („Vlastná daňová povinnosť na úhradu“) sa vyplní aj v prípade, ak je daňová povinnosť nižšia alebo rovná sume 5 eur.

Upozornenie: Osoba registrovaná podľa § 7a zákona o DPH nepodáva kontrolný výkaz.

Osoba registrovaná pre DPH podľa § 7a zákona o DPH, ktorá je zapísaná v Obchodnom registri alebo ktorá je registrovaná pre daň z príjmov je povinná daňové priznanie k DPH podávať elektronicky.

Vedenie záznamov pre účely DPH u osôb registrovaných podľa § 7a

Podkladom pre samotné vypracovanie daňového priznania je evidencia na účely DPH podľa jednotlivých zdaňovacích období. Zdaniteľná osoba je povinná viesť záznamy podľa § 70 zákona o DPH. Záznamy sa uchovávajú do konca kalendárneho roka, v ktorom uplynie 10 rokov od skončenia roka, ktorého sa týkajú.

Osoba registrovaná podľa § 7a zákona o DPH je v povinná viesť záznamy:

- o dodaných službách s miestom dodania v inom členskom štáte podľa § 15 ods. 1 zákona o DPH,

- o prijatých službách, pri ktorých je povinná platiť daň podľa § 69 ods. 3 zákona o DPH.

Podanie daňového priznania, ak sa zdaniteľná osoba neregistrovala podľa § 7a pred prijatím služby z iného členského štátu

V prípade, ak si zdaniteľná osoba alebo právnická osoba, ktorá nie je zdaniteľnou osobou nesplní registračnú povinnosť a prijíma službu od zahraničnej osoby so sídlom, miestom podnikania, prevádzkarňou alebo bydliskom v inom členskom štáte, pričom miesto dodanie je v SR, vystavuje sa riziku dvojitého zdanenia. Poskytovateľ služby bude vychádzať zo skutočnosti, že príjemca služby nie je zdaniteľná osoba, pretože nemá pridelené IČ DPH a fakturovanú cenu navýši o hodnotu DPH príslušného členského štátu. Napriek tomu, že prijímateľ zahraničnej služby zaplatí DPH do iného členského štátu má zároveň povinnosť platiť daň z dodanej zahraničnej služby aj v tuzemsku.

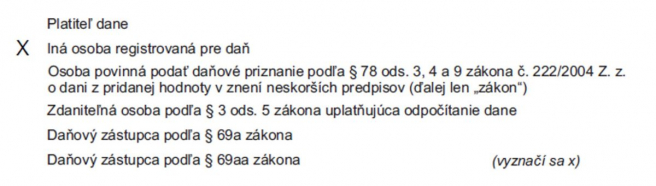

Keďže osobou povinnou platiť daň pri prijatí služby je aj prijímateľ zahraničnej služby, ktorý si nesplnil registračnú povinnosť, má povinnosť podať daňové priznanie k DPH. V daňovom priznaní uvedie základ dane (riadok 9) a výšku DPH (riadok 10) zahraničných služieb, pričom na prvej strane daňového priznania sa označí ako „Osoba povinná podať daňové priznania podľa § 78 ods. 3, 4 a 9 zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov“ (viď obrázok):

Daň nepresahujúcu 5 eur nemá prijímateľ služby povinnosť zaplatiť.

Podanie súhrnného výkazu pri dodaní služieb do iného členského štátu, ak je zdaniteľná osoba registrovaná podľa § 7a

V prípade, ak zdaniteľná osoba alebo nezdaniteľná osoba, ktorá je právnickou osobu poskytuje služby do EÚ, nastáva opačná situácia. Takáto osoba je povinná vykázať dodané služby s miestom dodania v inom členskom štáte podľa základného pravidla (§ 15 ods. 1 zákona o DPH) v súhrnnom výkaze. Poskytovateľ služby teda uvádza v súhrnnom výkaze, na aké osoby v inom členskom štáte preniesol daňovú povinnosť. Príjemca služby je osobou povinnou platiť daň na území toho štátu, kde došlo k dodaniu služby. Povinnosť podať súhrnný výkaz sa týka aj osôb, ktoré sú platiteľmi DPH. Súhrnný výkaz je upravený v § 80 zákona o DPH. Služby dodané do iného členského štátu sa u poskytovateľa služby registrovaného podľa § 7a neuvádzajú v daňovom priznaní ani v kontrolnom výkaze.

Termín na podanie súhrnného výkazu je do 25 dní po skončení obdobia, za ktoré vznikne povinnosť podať súhrnný výkaz. Pri dodaní služby s miestom dodania v inom členskom štáte podľa § 15 ods. 1 zákona o DPH vzniká daňová povinnosť dňom dodania služby. Ak bola platba prijatá ešte pred dodaním služby, daňová povinnosť vzniká dňom prijatia platby a do súhrnného výkazu sa uvádza za obdobie, v ktorom bola prijatá.

Zdaniteľná osoba a právnická osoba, ktorá nie je zdaniteľnou osobou registrovaná pre daň podľa § 7a zákona o DPH podáva súhrnný výkaz za každý kalendárny štvrťrok, v ktorom dodala službu s miestom dodania v inom členskom štáte osobe, ktorá je povinná platiť daň. Ak poskytovateľ služby do iného členského štátu registrovaný pre daň podľa § 7a zákona o DPH v príslušnom kalendárnom mesiaci nedodal službu s miestom dodania v inom členskom štáte, súhrnný výkaz nepodáva (nepodáva ani tzv. nulový súhrnný výkaz).

V súhrnnom výkaze sa pri dodaní služby do zahraničia uvádza:

- IČ DPH každého príjemcu pridelené v inom členskom štáte,

- celková hodnota služieb pre každého príjemcu služby za obdobie, za ktoré sa súhrnný výkaz podáva,

- kód 2.

Upozornenie: Ak dodávateľ služby do uplynutia lehoty na podanie súhrnného výkazu nemá IČ DPH príjemcu služby, pričom ho príjemca služby informoval, že požiadal o pridelenie IČ DPH, uvedie dodávateľ služby dodanie služby do súhrnného výkazu za obdobie, v ktorom bolo IČ DPH príjemcovi služby pridelené.

Ak poskytovateľ zahraničnej služby zistí, že údaje uvedené v podanom súhrnnom výkaze sú neúplné alebo nesprávne, podá opravný alebo dodatočný súhrnný výkaz. Ak k zisteniu pochybenia príde pred uplynutím lehoty na podanie súhrnného výkazu, poskytovateľ zahraničnej služby podáva opravný súhrnný výkaz, ktorý nahrádza pôvodne podaný riadny súhrnný výkaz. Dodatočný súhrnný výkaz podá v prípade, ak k zisteniu, že súhrnný výkaz bol vyplnený chybne, príde až po uplynutí lehoty na podanie súhrnného výkazu. V dodatočnom súhrnnom výkaze sa uvádzajú len tie údaje, ktoré sa opravujú alebo dopĺňajú. V prípade, že poskytovateľ zahraničnej služby nepodal súhrnný výkaz za príslušné obdobie, pretože mal za to, že v danom období nedodal službu do iného členského štátu, ale po uplynutí lehoty na podanie súhrnného výkazu zistí, že pochybil a mal povinnosť podať súhrnný výkaz za dané obdobie, musí podať „riadny“ súhrnný výkaz (nie opravný ani dodatočný). Za neskoro podaný riadny súhrnný výkaz uloží správca dane pokutu od 60 eur do 3 000 eur.

Služby v cudzej mene a zaokrúhľovanie

Podľa § 26 zákona o DPH, ak osoba, ktorá je povinná platiť daň, príjme služby zo zahraničia a požaduje sa platba v cudzej mene, na účely určenia základu dane DPH sa na eurá prepočíta referenčným výmenným kurzom určeným a vyhláseným Európskou centrálnou bankou alebo Národnou bankou Slovenska v deň predchádzajúci dňu vzniku daňovej povinnosti (t. j. deň dodania služby alebo prijatia preddavku pred dodaním služby). Kurz NBS sa použije len vtedy, keď ECB nevyhlasuje výmenný kurz.

Na prepočet cudzej meny na eurá je možné používať aj kurz platný podľa colných predpisov v deň vzniku daňovej povinnosti. Rozhodnutie používať kurz platný podľa colných predpisov sa musí písomne oznámiť miestne príslušnému daňovému úradu pred jeho prvým použitím a je záväzné počas celého kalendárneho roka. Kurzy podľa colných predpisov sa nemenia tak často, ako kurzy ECB alebo NBS.

Vypočítaná daň sa zaokrúhli na najbližší eurocent do 0,005 nadol a od 0,005 eura vrátane nahor.