Predali ste alebo plánujete predať v roku 2024 nehnuteľnosť, ktorú ste nadobudli dedením? Kedy je takýto príjem z predaja nehnuteľnosti od dane oslobodený a kedy doplatíte aj zdravotné odvody?

V súlade s § 8 ods. 1 písm. b) zákona č. 595/2003 Z. z. o dani z príjmov (ďalej len „zákon o dani z príjmov“) sa za ostatný príjem podliehajúci zdaneniu považuje aj príjem z predaja nehnuteľnosti.

Uvedené znamená, že ak daňovník predá nehnuteľnosť a nesplní podmienky oslobodenia od dane z príjmov, je povinný si takýto príjem vysporiadať vo svojom daňovom priznaní, a to bez ohľadu na to, či nehnuteľnosť nadobudol kúpou alebo dedením. V tomto článku sa budeme venovať predovšetkým zdaňovaniu príjmu z predaja nehnuteľnosti, kedy bola táto nehnuteľnosť nadobudnutá dedením.

Viac všeobecných informácií nájdete v článku Zdaňovanie príjmov z predaja nehnuteľnosti v roku 2024.

Príjem z predaja nehnuteľnosti v daňovom priznaní a spôsob podania priznania

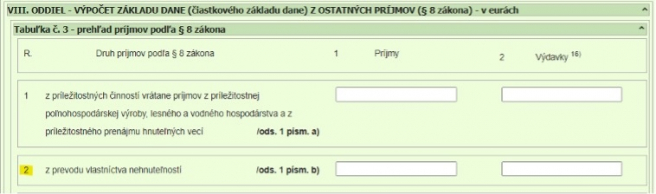

Daňové priznanie je daňovník povinný podať v lehote spravidla do 31.03. (s možnosťou odkladu) nasledujúceho roku, ktorý nasleduje po roku v ktorom daňovník obdržal finančné prostriedky z tohto predaja. Príjem z predaja nehnuteľností môže daňovník vysporiadať len cez daňové priznanie k dani z príjmov fyzickej osoby typu B . Príjem z takéhoto predaja nehnuteľnosti uvádza daňovník v oddiele číslo VIII. na riadku 2 stĺpec 1 a výdavky k tomuto príjmu uvádza na riadku 2 stĺpec 2 .

V zmysle § 14 zákona č. 563/2009 Z. z. o správe daní (daňový poriadok) a o zmene a doplnení niektorých zákonov sú povinní komunikovať výlučne elektronickými prostriedkami, teda podať daňové priznanie elektronicky, nasledovní daňovníci:

- daňový subjekt, ktorý je platiteľom dane z pridanej hodnoty alebo právnickou osobou zapísanou v obchodnom registri, alebo fyzickou osobou-podnikateľom registrovanou pre daň z príjmov,

- daňový poradca za daňový subjekt, ktorého zastupuje pri správe daní,

- advokát za daňový subjekt, ktorého zastupuje pri správe daní,

- zástupca vyššie neuvedený, ktorý zastupuje daňový subjekt pri správe daní.

Pokiaľ daňovník, ktorý predal nehnuteľnosť, dosiahol zároveň aj príjem zo živnosti, resp. zo samostatne zárobkovej činnosti je povinný podať daňové priznanie výlučne elektronickými prostriedkami.

Všetci ostatní daňovníci si spôsob, akým podajú svoje daňové priznanie môžu vybrať, pričom si môžu vybrať buď papierovú formu podania alebo elektronickú.

Príjmy a výdavky pri predaji nehnuteľnosti nadobudnutej dedením

Za príjem z predaja nehnuteľnosti nadobudnutej dedením sa považuje predajná cena nehnuteľnosti, ktorú daňovník obdržal, a tento príjem sa zohľadňuje v tom zdaňovacom období, v ktorom došlo k finančnému vysporiadaniu predanej nehnuteľnosti.

Za výdavky, ktoré môže daňovník uplatniť k takto predanej nehnuteľnosti sa považujú:

- všeobecná cena nehnuteľnosti určená v dedičskom konaní uvedená v uznesení o dedičstve,

- finančné prostriedky preukázateľne vynaložené na technické zhodnotenie, opravu a údržbu predanej nehnuteľnosti, ktoré daňovník vie preukázať riadnymi účtovnými dokladmi,

- finančné prostriedky preukázateľne vynaložené v súvislosti s predajom nehnuteľnosti, ako napríklad poplatok zaplatený realitnej kancelárii za sprostredkovanie predaja, poplatok za spracovanie kúpnej zmluvy, správne poplatky zaplatené za prevod vlastníctva nehnuteľnosti a pod.

Za takýto výdavok sa nepovažuje hodnota vlastnej práce na veci, ktorú si daňovník sám vyrobil alebo ju vlastnou prácou zhodnotil.

Sadzba dane pri dosiahnutom príjme z predaja nehnuteľnosti

Pri dosiahnutom príjme z prevodu vlastníckeho práva k nehnuteľnosti sa uplatní sadzba dane 19 %, a to zo základu dane (príjmy – výdavky), ktorý nepresiahne sumu 47 537,98 eur. Na základ dane, ktorý prevyšuje sumu 47 537,98 eur sa uplatní takzvaná progresívna sadzba dane 25 %.

Nedoplatok na zdravotnom poistení pri príjme z predaja nehnuteľnosti

V prípade, že daňovník dosiahne príjem z predaja nehnuteľnosti, a je povinný tento príjem uviesť vo svojom daňovom priznaní (nie je od dane oslobodený), bude mu zo strany zdravotnej poisťovne vyčíslený nedoplatok k takto dosiahnutému príjmu, o čom bude daňovník informovaný cez ročné zúčtovanie zdravotného poistenia.

Suma nedoplatku na zdravotnom poistení sa vypočíta ako 15 % z vymeriavacieho základu (príjmy – výdavky). Po úhrade nedoplatku si môže daňovník takto zaplatené zdravotné poistenie uplatniť ako daňový výdavok buď v ďalšom zdaňovacom období, ak predpokladá opätovne príjem z prevodu vlastníckeho práva k nehnuteľnosti alebo podá dodatočné daňové priznanie, kde uplatní tento výdavok a daňový úrad zohľadní, resp. vráti rozdiel na dani.

Príjem z predaja nehnuteľnosti nadobudnutej dedením a oslobodenie od dane

Pre správne určenie, či je príjem z predaja nehnuteľnosti nadobudnutej dedením od dane z príjmov oslobodený alebo nie, je dôležité najmä to, či bola nehnuteľnosť nadobudnutá dedením v priamom rade alebo v nepriamom rade (inými osobami).

Dedením v priamom rade sa rozumie, ak je poručiteľom priamy predok, resp. potomok, teda rodičia, deti, starí rodičia, vnučky, vnuci a podobne.

Dedením v nepriamom rade sa rozumie, ak nejde o poručiteľa v priamom rade, a teda ním môže byť napríklad brat, sestra, teta, švagor a podobne.

Definíciu blízkej osoby, resp. poručiteľa v priamom rade upravuje zákon č. 40/1964 Zb. Občiansky zákonník (ďalej len „občiansky zákonník“).

V súlade s § 9 ods. 1 písm. b) zákona o dani z príjmov je od dane oslobodený príjem z predaja nehnuteľnosti (nezaradenej v obchodnom majetku) nadobudnutej dedením (postupným dedením) v priamom rade alebo niektorým z manželov, ak uplynie aspoň 5 rokov odo dňa nadobudnutia tejto nehnuteľnosti preukázateľne do vlastníctva alebo spoluvlastníctva poručiteľa (poručiteľov), okrem príjmu, ktorý plynie daňovníkovi podľa zmluvy o budúcom predaji nehnuteľnosti uzavretej do piatich rokov od jej nadobudnutia, aj keď kúpna zmluva bude uzatvorená až po piatich rokoch od jej nadobudnutia.

Pre správne určenie uplynutia 5-ročnej lehoty je potrebné, aby daňovník správne zadefinoval deň nadobudnutia nehnuteľnosti. Podľa občianskeho zákonníka je moment nadobudnutia vlastníctva k zdedenej nehnuteľnosti deň smrti poručiteľa (nie dátum vkladu do katastra nehnuteľností).

Príjem z predaja nehnuteľnosti, ktorú nadobudol dedič v nepriamom rade, je oslobodený od dane z príjmu až po uplynutí 5 rokov odo dňa, kedy nadobudol takúto nehnuteľnosť do vlastníctva tento dedič. Doba vlastníctva poručiteľa, resp. v prípade postupného dedenia poručiteľov, je pre účely oslobodenia od dane nepodstatná.

Zdaňovanie a oslobodenie príjmu z predaja nehnuteľnosti nadobudnutej dedením v príkladoch

Príklad na oslobodený príjem z predaja nehnuteľnosti nadobudnutej dedením v priamom rade

Pán Marián zdedil byt po starej mame v roku 2023. Stará mama vlastnila tento byt od roku 1999, pričom ho nadobudla kúpou. V mesiaci máj 2024 sa pán Marián rozhodne túto nehnuteľnosť predať. Bude takýto príjem z predaja nehnuteľnosti oslobodený od dane z príjmov?

Pán Marián nebude uvádzať príjem z predaja takejto nehnuteľnosti v svojom daňovom priznaní, nakoľko sa takýto príjem považuje za oslobodený. Pán Marián spolu s jeho starou mamou vlastnili dokopy nehnuteľnosť dlhšie ako 5 rokov (dedenie v priamom rade).

Príklad na oslobodený príjem z predaja nehnuteľnosti nadobudnutej dedením v nepriamom rade

Pán Pavol zdedil chatu po svojom bratovi v roku 2015. Brat pána Pavla nadobudol chatu darovaním v roku 2014. Pán Pavol sa rozhodne v mesiaci júl 2024 predať takto nadobudnutú nehnuteľnosť. Bude takýto príjem z predaja nehnuteľnosti oslobodený od dane z príjmov?

Pán Pavol nebude uvádzať tento príjem v svojom daňovom priznaní za rok 2024, nakoľko nehnuteľnosť on sám vlastnil dlhšie ako 5 rokov. Doba vlastníctva nehnuteľnosti brata pána Pavla je v tomto prípade nepodstatná, nakoľko nešlo o dedenie v priamom rade, teda doba vlastníctva príbuzných sa nespočítava.

Príklad na príjem z predaj nehnuteľnosti nadobudnutej dedením v nepriamom rade

Pán Martin nadobudol po svojej tete pozemok v roku 2020. Teta pána Martina nadobudla tento pozemok rovnako dedením, a to po svojej matke v roku 2017. Pán Martin sa rozhodne v roku 2024 predať tento pozemok. Bude tento príjem z predaja tohto pozemku oslobodený od dane z príjmov?

Príjem z predaja tohto pozemku nebude oslobodený od dane z príjmov. Pán Martin bude musieť takýto príjem zohľadniť v svojom daňovom priznaní, ktoré bude podávať v roku 2025 za rok 2024. Nakoľko sa jedná o dedenie v nepriamom rade, pre oslobodenie je podstatná doba od nadobudnutia pozemku pánom Martinom.

Príklad na oslobodený príjem z predaja nehnuteľnosti nadobudnutej dedením v priamom rade

Pán Tomáš nadobudol po svojej mame byt dedením v roku 2022. Mama pána Tomáša nadobudla tento byt po svojom otcovi dedením a to v roku 2020. Starý otec pána Tomáša vlastnil nehnuteľnosť od roku 1994 a to na základe kúpnej zmluvy. Pán Tomáš v roku 2024 predá tento byt. Bude takýto príjem z prevodu vlastníckeho práva k nehnuteľnosti oslobodený od dane z príjmov?

Príjem z takto predanej nehnuteľnosti bude oslobodený od dane z príjmov, teda pán Tomáš ho nebude uvádzať v svojom daňovom priznaní za rok 2024. Nakoľko išlo o dedenie v priamom rade, počet rokov nadobudnutia sa za všetkých poručiteľov v priamom rade spočítava, a teda je dokopy viac ako 5 rokov.

Komplexný príklad na vyplnenie a podanie daňového priznania pri predaji nehnuteľnosti nadobudnutej dedením

Pán Dušan nadobudol dom dňa 01.05.2021, a to dedením po svojej matke. Matka pána Dušana nadobudla dom kúpou, a to dňa 02.02.2020. Pán Dušan predal takto nadobudnutú nehnuteľnosť v roku 2024 za sumu 160 000 eur. Všeobecná cena uvedená v uznesení o dedičstve bola vyčíslená na sumu 120 000 eur. Pán Dušan dal v mesiaci október 2023 opraviť strechu na tomto dome, a to v sume 4 500 eur. V roku 2024 dosiahne pán Dušan zároveň príjem zo závislej činnosti v sume 25 000 eur, pričom z tejto sumy tvoria 4 000 eur odvody na poistné (sociálne a zdravotné). Pán Dušan odviedol na preddavkoch na dani z príjmov zo závislej činnosti sumu 2 700 eur. Bude pán Dušan uvádzať príjem z predaja nehnuteľnosti v daňovom priznaní? Ak áno, čo pán Dušan uvedie do daňového priznania a akú má lehotu na podanie? V akej výške odvedie pán Dušan daň z príjmov?

Pán Dušan bude povinný podať za rok 2024 daňové priznanie k dani z príjmov fyzickej osoby typ B , kde uvedie všetky svoje príjmy (závislá činnosť a predaj nehnuteľnosti). Nakoľko pán Dušan nie je podnikateľ a nedosahuje ani iný príjem zo samostatne zárobkovej činnosti, daňové priznanie môže podať papierovo alebo elektronicky, a to v lehote do 31.03.2025, resp. 30.06.2025. Príjem z predaja nehnuteľnosti nie je v tomto prípade oslobodený od dane z príjmov, nakoľko doba vlastníctva matky a pána Dušana (dedenie v priamom rade) nepresiahla spolu 5 rokov. Pán Dušan uvedie do riadku príjmov z predaja nehnuteľnosti sumu 160 000 eur a do riadku výdavkov sumu 124 500 eur (120 000 + 4 500). Zároveň pán Dušan uvedie do riadku príjmov zo závislej činnosti sumu 25 000 eur a do riadku výdavkov sumu 4 000 eur. Základ dane pána Dušana bude v roku 2024 v sume spolu 56 500 eur (160 000 + 25 000 – 120 000 – 4 500 – 4 000). Výsledná celková daň za rok 2024 bude v sume 11 272,73 eur (19 % zo sumy 47 537,98 + 25 % zo sumy 56 500 - 47 537,98). Daň na úhradu bude v sume 8 572,73 eur nakoľko pán Dušan odviedol na preddavkoch na dani z príjmov za rok 2024 sumu 2 700 eur (11 272,73 - 2 700). Zároveň vyčísli zdravotná poisťovňa pánovi Dušanovi nedoplatok na zdravotnom poistení v sume 5 325 eur ((160 000 – 120 000 – 4 500)*15%).